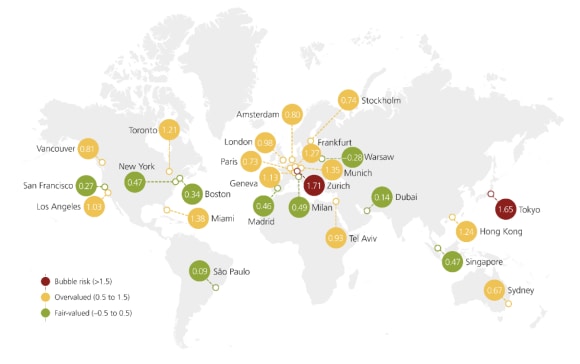

Zürich, 20. September 2023 – Der weltweite Anstieg der Inflation und der Zinsen in den letzten zwei Jahren hat gemäss UBS Global Real Estate Bubble Index 2023 zu einem starken Rückgang der Ungleichgewichte auf den Immobilienmärkten der globalen Finanzplätze geführt. Nur noch zwei Städte – Zürich und Tokio – werden in der Kategorie Blasenrisiko eingestuft, sieben weniger als in der letztjährigen Ausgabe. Diese sieben Städte – Toronto, Frankfurt, München, Hongkong, Vancouver, Amsterdam und Tel Aviv – befinden sich nun alle im überbewerteten Bereich. Die Wohnungsmärkte in Miami, Genf, Los Angeles, London, Stockholm, Paris und Sydney bleiben überbewertet.

Auch in New York, Boston, San Francisco und Madrid sanken die Ungleichgewichte. Diese Wohnungsmärkte sind dem Index zufolge mittlerweile fair bewertet, ebenso wie Mailand, São Paulo und Warschau. Singapur und Dubai gehören gleichermassen zu den fair bewerteten Städten, auch wenn ihr Ruf als geopolitisch sichere Häfen in der jüngeren Vergangenheit einen Anstieg der Nachfrage nach Mietwohnungen und Eigenheimen ausgelöst hat.

Preiskorrekturen auf breiter Front

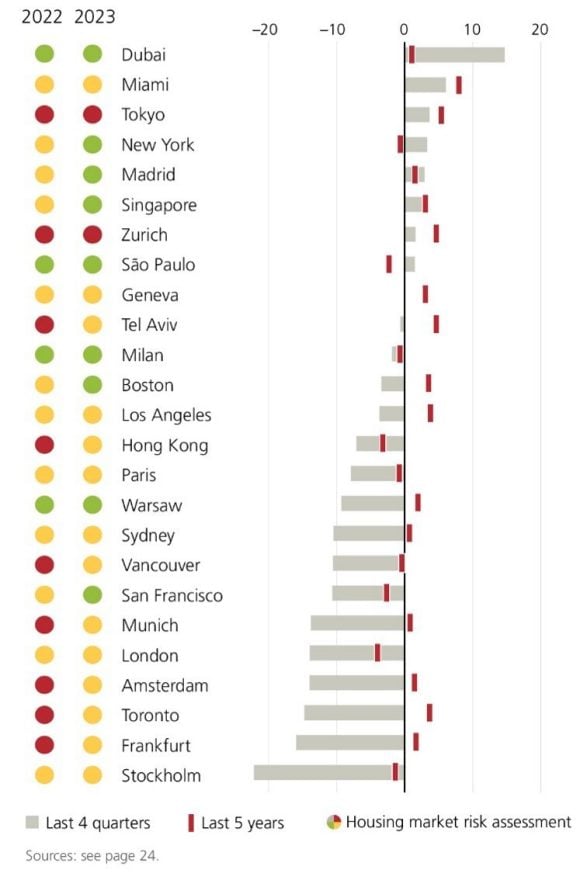

Der Anstieg der Eigenheimpreise geriet als Folge steigender Finanzierungskosten ins Stocken. In den meisten Ländern haben sich die durchschnittlichen Hypothekarzinsen seit 2021 verdreifacht. Das jährliche nominale Preiswachstum in den 25 analysierten Städten kam – nach einem starken Anstieg von 10 Prozent im Vorjahr – zum Erliegen. Claudio Saputelli, Leiter Immobilien im Chief Investment Office von UBS Global Wealth Management, fügt hinzu: «Inflationsbereinigt sind die Preise jetzt sogar 5 Prozent tiefer als Mitte 2022. Viele Städte haben die während der Pandemie erzielten Preisgewinne eingebüsst. Im Durchschnitt befinden sich die realen Preise nun fast wieder auf dem Niveau von Mitte 2020.»

In Frankfurt und Toronto – den beiden Städten mit den höchsten Risikosignalen im letzten Jahr – fielen die Preise in den letzten vier Quartalen inflationsbereinigt um 15 Prozent. Eine Kombination aus hohen Ungleichgewichten und relativ kurzen Hypothekarlaufzeiten setzte die Preise auch in Stockholm und in geringerem Masse in Sydney, London und Vancouver unter Druck. In Madrid, New York und São Paulo – Städten mit tiefen Risikobewertungen – sind die realen Immobilienpreise dagegen weiterhin moderat gestiegen.

Inflation verringert Blasengefahr

Der starke Rückgang der Ungleichgewichte war nicht nur auf sinkende Immobilienpreise zurückzuführen, sondern auch auf inflationsgestützte Einkommens- und Mietsteigerungen. Da sich das Wachstum der Hypothekarkredite seit Mitte 2022 halbiert hat, ist die Verschuldung der privaten Haushalte im Verhältnis zum Einkommen geschrumpft, insbesondere in Europa. Und das nominale Mietwachstum hat sich – ausser in den USA – deutlich beschleunigt und war an allen analysierten Standorten positiv.

Einkommenswachstum sowie Preiskorrekturen reichten jedoch nicht aus, um die Erschwinglichkeit von Eigenheimen spürbar zu verbessern. Im Städtedurchschnitt ist die für einen hochqualifizierten Arbeitnehmenden finanziell tragbare Wohnfläche noch immer um 40 Prozent kleiner als zu Beginn der Pandemie. Ein weiterer Preisrückgang – zumindest real – ist damit wahrscheinlich, wenn die Zinsen auf ihrem derzeit hohen Niveau bleiben.

Nachfrage in Lauerstellung

Mancherorts ist die Saat für den nächsten Immobilienpreisboom jedoch bereits gesät. Hybrides Arbeiten hat die Nachfrage nach Stadtleben nicht nachhaltig geschwächt. Als Folge einer Flaute bei den erteilten Baugenehmigungen wird sich die Wohnungsknappheit wahrscheinlich verschärfen – vor allem in den europäischen Ballungszentren. Matthias Holzhey, Hauptautor der Studie bei UBS Global Wealth Management, kommt zu dem Schluss: «Die Nachfrage nach Wohnraum steigt im Hintergrund weiter, sodass die Preise wieder in die Höhe schnellen dürften, sobald sich die Finanzierungsbedingungen für die Haushalte verbessern.»

1: UBS Global Real Estate Bubble Index: Übersicht, 2023

1: UBS Global Real Estate Bubble Index: Übersicht, 2023

Regionale Perspektiven

Schweiz

Die realen Eigenheimpreise in Zürich sind 2023 weiter gestiegen, wenn auch langsamer als in den Vorjahren. Das Mietwachstum hat sich stark beschleunigt und in den letzten Quartalen das Wachstum der Immobilienpreise übertroffen. Das verfügbare Angebot an Kaufobjekten ist angesichts steigender Finanzierungskosten bereits wieder auf das Niveau von vor der Pandemie geklettert. Wir erwarten vorerst keine weiteren Preisanstiege.

Die Eigenheimpreise in Genf liegen weniger als 20 Prozent höher als vor zehn Jahren und stagnierten zwischen Mitte 2022 und Mitte 2023. Obwohl die Rhône-Stadt von ihrem internationalen Status profitiert, sind die wirtschaftlichen Aussichten gemischt und das Bevölkerungswachstum bleibt gedämpft, da die Abwanderung in erschwinglichere Regionen hoch bleibt.

Europa

Das inflationsbereinigte Preisniveau für Eigenheime in Frankfurt und München hat sichzwischen 2012 und 2022 verdoppelt – das stärkste Wachstum aller in der Studie abgedeckten Städte. Aber ein Teil dieser Preisanstiege war aus unserer Sicht nicht nachhaltig. Zinserhöhungen sowie die starke Inflation lösten einen Bewertungsrückgang aus. Seit dem Höchststand Anfang 2022 haben die realen Eigenheimpreise in Frankfurt um fast 20 Prozent und in München um 15 Prozent korrigiert. Die Korrektur ist noch nicht abgeschlossen.

Die Kaufpreise für Wohneigentumin London befindet sich seit dem Brexit-Entscheid im Jahr 2016 auf einem Abwärtspfad. Trotz strukturell geringem Neubau blieb die Preisentwicklung hinter dem landesweiten Durchschnitt zurück. Mangels starker internationaler Nachfrage bleiben die Immobilienpreise unter Druck, da die lokale Erschwinglichkeit aufgrund der hohen Hypothekarzinsen so schwach ist wie seit 2007 nicht mehr.

In Warschau kletterten die realen Immobilienpreise zwischen 2012 und 2022 um fast 40 Prozent. Gute Beschäftigungsaussichten, der Ausbau des U-Bahn-Netzes und moderne Neubauten machten den Markt attraktiv. Vor dem Hintergrund einer starken und anhaltenden Inflation stiegen die Hypothekarzinsen jedoch sprunghaft an, was die Zahlungsbereitschaft für Eigenheime verringerte. Dies führte seit Mitte 2022 zu einem Rückgang der inflationsbereinigten Preise um etwa 10 Prozent und einer Verlagerung der Nachfrage in den stark wachsenden Mietsektor. Überzogene Immobilienbewertungen in Stockholm und eine hohe Abhängigkeit der Haushalte von variabel verzinslichen Hypotheken erwiesen sich als explosive Mischung. Die Erschwinglichkeit ist angespannt, sodass die inflationsbereinigten Preise zwischen Mitte 2022 und Mitte 2023 um über 20 Prozent korrigierten – mehr als in jeder anderen analysierten Stadt.

Die inflationsbereinigten Preise in Amsterdam sind um 14 Prozent gefallen – die stärkste Korrektur innerhalb eines Jahres seit den 1980er-Jahren. Sich verschlechternde Finanzierungsbedingungen, die sinkende Kaufkraft der privaten Haushalte und regulatorische Änderungen belasteten die Nachfrage gleichzeitig. In Paris begannen die Immobilienpreise bereits im Jahr 2021 zu fallen. Der Rückgang beschleunigte sich in den letzten Quartalen aufgrund der abnehmenden Erschwinglichkeit, Kreditbeschränkungen und einer Erhöhung der Grundsteuer.

Der Wohnungsmarkt in Madrid ist, gemessen am Preis-Einkommens-Verhältnis, erschwinglich geblieben. Nach einer dreijährigen Stagnation stiegen die Preise in den letzten vier Quartalen inflationsbereinigt um 3 Prozent. In Mailand sanken die realen Preise hingegen Hand in Hand mit dem lokalen Miet- und Einkommenswachstum um 2 Prozent. Solide Aussichten für die lokale Wirtschaft, ein Ausbau der Metro und die bevorstehenden Olympischen Winterspiele 2026 dürften jedoch zu nominal stabilen Preisen beitragen.

Naher Osten

In Dubai stiegen die realen Immobilienpreise erneut zweistellig. Angesichts des starken Einkommenswachstums und eines heissgelaufenen Mietmarktes, bei dem das Mietwachstum das Preiswachstum von Wohneigentum übertroffen hat, sehen wir den Markt als fair bewertet an. Die Preisdynamik dürfte in den kommenden Quartalen stark bleiben, Dubai ist allerdings sehr zyklisch und anfällig für Übertreibungen. Zwischen 2002 und 2022 haben sich die realen Immobilienpreise in Tel Aviv verdreifacht, was der stärksten Preissteigerung aller analysierten Städte entspricht. Steigende Hypothekarzinsen im Jahr 2022 setzten diesem Boom ein jähes Ende. Das Wachstum des Hypothekarvolumens hat sich seit letztem Jahr mehr als halbiert und das reale Preiswachstum war im ersten Halbjahr 2023 negativ. Diese moderate Entspannung der Preise wird sich mangels Anzeichen für eine Nachfrageerholung wahrscheinlich fortsetzen, während in einer vollen Baupipeline bereits viele Objekte auf einen Käufer warten.

Asien-Pazifik

Ungleichgewichte auf dem Wohnungsmarkt in Tokio haben kontinuierlich zugenommen. Daher bewegte sich die Stadt in den letzten 20 Jahren allmählich aus der unterbewerteten Kategorie in den Blasenrisikobereich, ganz im Gegensatz zum Rest des Landes. Trotz rückläufiger Nettozuwanderung und moderat steigender Hypothekarzinsen hat sich die nominale Eigenheimpreisdynamik in den letzten Quartalen nicht abgeschwächt. Hongkong befand sich seit der ersten Ausgabe dieser Studie in 2015 konstant in der Blasenrisikozone. Diese hat sie jetzt zum ersten Mal verlassen und befindet sich im überbewerteten Bereich. Denn die inflationsbereinigten Hauspreise sind zwischen Mitte 2022 und Mitte 2023 um 7 Prozent gesunken und auf das Niveau von 2017 zurückgefallen. In Singapur konnte das Wohnungsangebot hingegen nicht mit der starken internationalen Nachfrage Schritt halten. Die realen Preise sind seit 2018 um 15 Prozent gestiegen. Dies relativiert sich jedoch durch die Mieten, die sich im gleichen Zeitraum um rund 40 Prozent verteuert haben. Der Wohnungsmarkt in Sydney war in den letzten Jahren sehr volatil und schwankte in die Blasenrisikozone hinein und wieder heraus. Aggressive Zinserhöhungen der Reserve Bank of Australia lösten zuletzt eine erneute scharfe Preiskorrektur aus. Die inflationsbereinigten Preise liegen wieder auf dem Niveau von 2018. Der Abwärtstrend dürfte jedoch nicht anhalten, da sich die Auslandsnachfrage verbessert hat.

Amerika

Inflationsbereinigt sind die Wohnimmobilienpreise in São Paulo über Jahre hinweg kontinuierlich gesunken und haben sich erst in den letzten Quartalen rund 25 Prozent unter dem Höchststand aus dem Jahr 2014 stabilisiert. Zweistellige Hypothekarzinsen haben die Nachfrage nach Wohneigentum erstickt. Aber das Blatt könnte sich wenden. Auch wenn sich das Wirtschaftswachstum wahrscheinlich verlangsamen wird, dürfte eine allmähliche Verbesserung der Finanzierungsbedingungen den Wohnungsmarkt in den kommenden Quartalen ankurbeln.

Zwischen Mitte 2019 und Mitte 2022 schossen die realen Eigenheimpreise in Vancouver um 25 Prozent und in Toronto um fast 35 Prozent in die Höhe. Auch die Verschuldung der privaten Haushalte stieg rasant an. Eine Mischung aus steigenden Finanzierungskosten und verschärften Kreditvergabekriterien veränderte die Situation. Die Preise in Vancouver und Toronto haben seit Mitte 2022 inflationsbereinigt bereits um mehr als 10 Prozent korrigiert. Allerdings steigt die Nachfrage nach Wohnraum in diesen Städten stetig und der Preisdruck verlagert sich auf den Mietmarkt.

Die Hauspreise in Miami stiegen weiter schneller als im bundesweiten Durchschnitt. Das Preisniveau hat sich in den letzten zehn Jahren mehr als verdoppelt. Miami ist der Hauptnutzniesser der zunehmenden Attraktivität der Städte im Sonnengürtel der USA. New York befindet sich mitten in einem starken Comeback nach der deutlichen Schwächephase während der Pandemie. Nach mehreren Jahren des Wertabbaus stiegen die realen Eigenheimpreise zwischen Mitte 2022 und Mitte 2023 um 3 Prozent. Im Gegensatz dazu hat sich die Dynamik auf dem Wohnungsmarkt in Boston abgeschwächt. Die inflationsbereinigten Preise korrigierten zwischen Mitte 2022 und Mitte 2023 leicht. Die Erholung des Immobilienmarkts in San Francisco war von kurzer Dauer. So sind die Preise seit Mitte 2022 inflationsbereinigt um 10 Prozent und die Mieten um 3 Prozent gesunken. Die Baugenehmigungen sind zwar auf dem niedrigsten Stand seit einem Jahrzehnt, aber die Leerstandsquote ist nach wie vor hoch. Los Angeles leidet unter einem breiten Verlust an wirtschaftlicher Wettbewerbsfähigkeit. Schwaches Einkommenswachstum und die sich drastisch verschlechternde Erschwinglichkeit von Wohnraum schwächten die Nachfrage, sodass ein Angebotsüberhang droht.

Between mid-2019 and mid-2022, real prices in Vancouver increased by 25% and by almost 35% in Toronto, while household leverage rose at a fast pace. A mix of increasing financing costs and higher mortgage stress test rates tipped the scales, and prices in Vancouver and Toronto have corrected by more than 10% in inflation-adjusted terms since mid-2022. But demand for living space in these cities is rising steadily and the pressure is shifting to the rental market.

Housing prices in Miami continued to increase faster than the nationwide average. The price level has more than doubled over the last 10 years. Miami is the main beneficiary of the increased attractivity of sun belt cities in the US. New York is in the middle of a strong comeback following the market’s significant weakness during the pandemic. After multiple years of eroding values, real prices in the city’s housing market increased by 3% between mid-2022 and mid-2023. Conversely, Boston’s housing market dynamics have weakened. Inflation-adjusted prices corrected slightly between mid-2022 and mid-2023. The rebound on the San Francisco real estate market was short-lived. Since mid-2022, prices have fallen 10% and rents dropped 3% in inflation-adjusted terms. Building permits are at their lowest in a decade, but vacancy rates have remained elevated. Los Angeles is also suffering from a broad loss of economic competitiveness . As income growth disappointed and housing affordability deteriorated, inventory levels have begun to climb.

2: Index scores for the housing markets of select cities, 2023

2: Index scores for the housing markets of select cities, 2023

3: Residential real price growth rates as of 2Q 2023, annualized (%)

3: Residential real price growth rates as of 2Q 2023, annualized (%)

UBS Switzerland AG

Kontakte

Kontakte

Schweiz:

+41-44-234 85 00

UK:

+44-207-567 47 14

Americas:

+1-212-882 58 58

APAC:

+852-297-1 82 00