Zurigo, 12 ottobre 2022 – L’UBS Global Real Estate Bubble Index 2022, uno studio annuale condotto dal Chief Investment Office di UBS Global Wealth Management (UBS GWM CIO), evidenzia che gli squilibri dei mercati immobiliari residenziali metropolitani globali sono molto elevati e i prezzi non sono sincronizzati con i crescenti tassi d’interesse. Toronto e Francoforte sono alla vetta dell’indice di quest’anno, con entrambi i mercati che lasciano presagire bolle del prezzo. Rischi elevati sono evidenziati anche a Zurigo, Monaco, Hong Kong, Vancouver, Amsterdam, Tel Aviv e Tokyo.

Negli Stati Uniti, tutte le cinque città analizzate viaggiano in territorio sopravvalutato, con uno squilibrio più evidente a Miami e Los Angeles rispetto a San Francisco, Boston e New York. I mercati immobiliari residenziali a Stoccolma, Parigi e Sydney rimangono sopravvalutati, nonostante qualche tendenza di raffreddamento. Altri mercati immobiliari residenziali con segnali di sopravvalutazione sono Ginevra, Londra, Madrid e Singapore. Sao Paulo – un’aggiunta all’indice di quest’anno – presenta valutazioni eque, parimenti a Milano e Varsavia. Nonostante un anno solido, anche il mercato immobiliare di Dubai si muove su un territorio fair value.

Valutazioni al massimo livello

Valutazioni al massimo livello

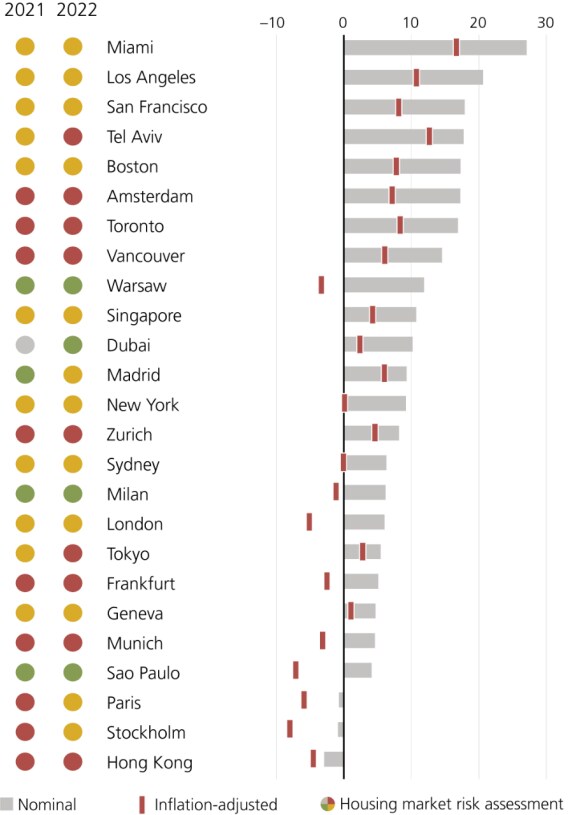

La crescita dei prezzi immobiliari residenziali nominali nelle 25 città analizzate ha subito un’accelerazione di quasi il 10% rispetto alla media da metà 2021 a metà 2022, il maggior tasso di crescita annuo dal 2007. In effetti, tutte le città a eccezione di tre – Parigi, Hong Kong e Stoccolma – hanno visto aumentare i prezzi dei loro immobili residenziali. Oltre a questo, un’accelerazione della crescita dei mutui ipotecari è risultata evidente in virtualmente tutte le città, e per il secondo anno consecutivo il debito delle famiglie è cresciuto in misura significativamente più rapida rispetto alla media del lungo periodo.

I punteggi dell’indice non sono aumentati rispetto alla media dell’anno scorso. Redditi solidi e aumenti delle locazioni hanno mitigato l’ulteriore aumento degli squilibri. I prezzi degli immobili residenziali nelle aree non urbane sono aumentati più rapidamente rispetto a quelli delle città per il secondo anno consecutivo. Inoltre, la crescita dei prezzi ha subito un rallentamento considerevole in termini rettificati per l’inflazione. Ma le attuali valutazioni sono molto elevate.

I tassi crescenti fanno emergere forti squilibri

I tassi crescenti fanno emergere forti squilibri

Per effetto dei bassi tassi d’interesse i prezzi degli immobili residenziali si sono allontanati dai redditi e dalle locazioni dell’ultimo decennio. Le città nell’odierno territorio a rischio bolla hanno registrato in questo periodo aumenti di prezzi medi del 60% in termini rettificati per l’inflazione, mentre i redditi e le locazioni reali sono aumentati di solo circa il 12%.

I tassi ipotecari sono quasi raddoppiati mediamente in tutte le città analizzate rispetto al punto più basso di metà 2021. Insieme al pesante aumento dei prezzi degli immobili, la quantità di spazi abitabili finanziariamente accessibili per un fornitore di servizi altamente qualificato è, mediamente, inferiore di un terzo rispetto a prima della pandemia. Claudio Saputelli, Head Real Estate presso UBS GWM CIO, aggiunge: «L’inflazione e le perdite degli attivi dovuti alle attuali turbolenze dei mercati finanziari stanno riducendo il potere d’acquisto delle famiglie, che frena la domanda di ulteriori spazi abitativi. Di conseguenza, gli immobili residenziali stanno diventando meno interessanti come investimento, poiché le spese per i prestiti in molte città eccedono in misura sempre maggiore i rendimenti degli investimenti buy-to-let.»

Game over

Game over

Il mercato del lavoro ancora robusto è diventato pertanto l’ultimo pilastro di supporto del mercato degli immobili residenziali a uso proprio nella maggior parte delle città. Con il deterioramento delle condizioni economiche, anche questo mercato è a rischio. Matthias Holzhey, autore principale dello studio di UBS GWM CIO,conclude: «In effetti, stiamo osservando che il boom degli immobili residenziali a uso proprio è sotto pressione a livello globale e nella maggior parte delle città ad alta valutazione nei prossimi trimestri sono attese significative correzioni dei prezzi.»

UBS Global Real Estate Bubble Index: Relazione, 2022

UBS Global Real Estate Bubble Index: Relazione, 2022

Prospettive regionali

Prospettive regionali

Svizzera

La continua forte domanda di investimento in un contesto di tassi negativi è stato il principale fattore di spinta dei prezzi a Zurigo. I prezzi immobiliari nella regione sono aumentati di circa il 20% dall’inizio della pandemia. In generale, la relazione tra i prezzi di acquisto e le locazioni è in squilibrio e il mercato è nella zona a rischio bolla. Gli elevati prezzi di acquisto saranno presumibilmente soggetti a uno stress test seguito ai picchi dei tassi di interesse della Banca nazionale svizzera. Ma grazie alla continua forte crescita della popolazione nell’area economica di Zurigo, un aggiustamento dei prezzi potrebbe verificarsi nel tempo senza che vi sia una forte correzione a breve termine dei prezzi nominali. Analogamente, a Ginevra, il rapporto prezzo/locazione ha raggiunto anche livelli elevati non sincronizzati con i tassi di interesse positivi e il mercato è sopravvalutato. Tuttavia, la città ha lasciato il primato a Zurigo in termini sia di prezzo sia di crescita della popolazione, poiché a Ginevra le persone si spostano verso regioni più accessibili.

Europa

Francoforte e Monaco presentano i rischi maggiori di una bolla immobiliare residenziale nei mercati dell’Eurozona trattati in questo rapporto. Entrambe le città tedesche hanno visto più che raddoppiare i prezzi delle proprietà in termini nominali negli ultimi dieci anni, sebbene l’attuale crescita si sia raffreddata da livelli a due cifre a metà 2021 a circa il 5% a metà 2022. La combinazione di costi di finanziamento crescenti e poche prospettive di crescita economica nel 2023 dovrebbero sgonfiare un po’ dell’esuberanza del mercato, nonostante le percentuali di sfitti storicamente molto basse.

Il mercato immobiliare residenziale di Amsterdam ha registrato la più sensibile crescita dei prezzi tra i mercati dell’Eurozona, pari al 17% in termini nominali. Al momento la città si muove su un territorio a rischio bolla. I dati economici fondamentali solidi non eviteranno una correzione se i tassi dei mutui ipotecari continueranno a crescere. A Madrid l’aumento dei prezzi ha registrato un’accelerazione dall’inizio della pandemia. Il capitale spagnolo è ora in territorio sopravvalutato, sebbene mediamente un fornitore di servizi qualificato possa ancora permettersi la maggior parte degli spazi abitativi rispetto a tutti i mercati dell’Eurozona analizzati nello studio. Unitamente alla ripresa economica post-pandemica e ai tassi d’interesse più bassi, gli incentivi fiscali per la ristrutturazione edilizia hanno supportato la crescita dei prezzi a Milano dopo un decennio di prezzi stagnanti.

Gli immobili a Parigi costituiscono un’eccezione tra i mercati dell’Eurozona trattati. I prezzi immobiliari nominali hanno vissuto una stagnazione da metà 2021 a metà 2022 e, di conseguenza, la capitale francese è uscita dal territorio a rischio bolla. Nonostante questo, Parigi rimane il mercato meno accessibile dell’Eurozona tra quelli analizzati nello studio.

Il mercato immobiliare residenziale londinese si muove in territorio sopravvalutato. I prezzi sono superiori del 6% rispetto a un anno fa per effetto di una carenza strutturale di immobili residenziali a fronte di una domanda post-pandemica in crescita. Le locazioni hanno subito un’impennata in quanto i potenziali acquirenti hanno difficoltà a trovare immobili appropriati. Tuttavia, i tassi dei mutui ipotecari in crescita, la fine della vacanza della tassa di bollo e le incerte prospettive economiche deteriorano la previsione dei prezzi.

Varsavia vanta uno dei mercati del lavoro più solidi dell’Europa orientale, con un boom capace di attrarre nuovi cittadini e investitori buy-to-let. Il mercato è rimasto equamente valutato, ma gli immobili abitativi stanno diventando sempre più inaccessibili a causa dei prezzi elevati e dei tassi dei mutui ipotecari in rapida crescita. Al contrario, una politica monetaria più restrittiva ha avuto un effetto immediato sul mercato immobiliare di Stoccolma. Un crollo dei prezzi di oltre il 10% nel secondo trimestre dell’anno ha provocato un abbassamento del punteggio dell’indice della città, facendola uscire dalla zona a rischio bolla e verso il territorio sopravvalutato.

Medio Oriente

I prezzi immobiliari a Tel Aviv sono pressoché triplicati dal 2001 al 2017. Le locazioni hanno quasi tenuto il passo con gli aumenti dei prezzi di acquisto e riflettono una fondamentale carenza di alloggi. Dopo un breve periodo di correzione nel 2018, il mercato è tornato in una fase esplosiva di crescita dei prezzi. Solo tra metà 2021 e metà 2022, i prezzi sono cresciuti del 18%, il valore massimo dal 2010, mentre considerevoli volumi di prestito sono saliti del 18%, l’aumento più sostenuto in 25 anni. Di conseguenza, e per la prima volta, il mercato si trova in un territorio a rischio bolla.

Il mercato immobiliare residenziale di Dubai ha registrato un saliscendi negli ultimi due decenni ed è fortemente correlato all’andamento dei prezzi del petrolio. Lo scorso anno, l’impennata dei prezzi del petrolio e la ripresa dell’immigrazione hanno ravvivato il mercato. I prezzi degli immobili residenziali hanno registrato una crescita del 10% tra metà 2021 e metà 2022. Negli ultimi quattro trimestri le locazioni hanno addirittura superato la crescita dei prezzi delle abitazioni. Pertanto il mercato rimane equamente valutato.

Asia Pacifico

I prezzi degli immobili residenziali a Tokyo sono aumentati quasi ininterrottamente per oltre due decenni, rafforzati da condizioni finanziarie attrattive e dalla crescita demografica. Gli squilibri hanno raggiunto la soglia del rischio bolla poiché l’accessibilità ha continuato a deteriorarsi. Ma di recente si sono osservati dei segni di indebolimento: la crescita dei prezzi si è dimezzata al 5% a/a e per la prima volta da un decennio è inferiore alla media nazionale. A Sydney i prezzi hanno registrato un’impennata complessiva di oltre il 30% nel 2020 e 2021 prima che l’allentamento degli standard dello scorso anno e i picchi dei tassi di interesse quest’anno riducessero significativamente l’accessibilità. Conseguentemente, i prezzi sono già raddoppiati di ben oltre il 5% nel secondo trimestre del 2022. Il mercato rimane fortemente sopravvalutato. Il mercato di Hong Kong ha registrato una correzione del prezzo nominale di circa il 4% tra metà 2021 e metà 2022 – il tasso di crescita più debole di tutte le città analizzate. Tuttavia, il mercato non ha ancora lasciato il territorio a rischio bolla. Singapore detiene una posizione internazionale forte come business hub e i prezzi degli alloggi hanno aggiunto un ulteriore 11% ai suoi aumenti tra metà 2021 e metà 2022.

Americhe

Le città statunitensi analizzate hanno registrato una crescita dei prezzi dall’inizio della pandemia rispetto agli anni precedenti. Miami continua a beneficiare della sostenuta immigrazione e del forte interesse degli investitori esteri. Ha registrato i maggiori tassi di crescita dei prezzi delle abitazioni e delle locazioni, spingendo ulteriormente la città verso un territorio sopravvalutato. Anche San Francisco ha sperimentato un forte aumento dei prezzi. Se si considerano le assunzioni contenute nel settore tecnologico e le prospettive di prosecuzione di modelli di lavoro ibrido e remoto, il futuro dei prezzi degli immobili residenziali a San Francisco si prospetta fosco. A Los Angeles gli squilibri erano già cospicui e sono aumentati ulteriormente dallo scorso anno al punto che l’inaccessibilità ha raggiunto picchi pressoché senza precedenti. Boston ha beneficiato della maggiore crescita di reddito di tutte le città analizzate nello studio per effetto della sua economia forte e diversificata. Gli squilibri sono rimasti pressoché invariati rispetto all’anno precedente. New York, al contrario, ha evidenziato l’aumento dei prezzi minore tra tutte le città statunitensi analizzate lo scorso anno. Continua a registrare tasse più accessibili, attività economiche e città e stati più favorevoli a livello normativo.

I livelli dei prezzi immobiliari reali a Vancouver e Toronto sono più che triplicati negli ultimi 25 anni. L’indice ha lanciato segnali d’allarme negli ultimi due anni. L’ultimo prezzo ha registrato un’ulteriore impennata del 35% per effetto dell’insostenibilità della pandemia. I recenti aumenti dei tassi intrapresi dalla Bank of Canada saranno presumibilmente la goccia che farà traboccare il vaso. La correzione dei prezzi è già in corso.

Dopo un lungo periodo di stagnazione, si è osservata una lieve scalata dei prezzi a Sao Paulo, anche se il mercato rimane equamente valutato. E nonostante il recente forte aumento dei tassi d’interesse, la domanda di nuovi mutui ipotecari è rimasta robusta. Ulteriori aumenti degli immobili potrebbero essere in programma in quanto la fine del ciclo di stretta monetaria si avvicina e le previsioni economiche rimangono solide.

Tassi di crescita dei prezzi corretti per l'inflazione, in %

Tassi di crescita dei prezzi corretti per l'inflazione, in %

UBS Switzerland AG

Contatti

Contatti

Svizzera:

+41-44-234 85 00

Regno Unito:

+44-207-567 47 14

Americhe:

+1-212-882 58 58

Asia Pacifico:

+852-297-1 82 00

Link

Link