投资者的困境

对超高增长公司进行估值的艺术和科学

![]()

header.search.error

对超高增长公司进行估值的艺术和科学

颠覆市场或行业的公司很难估值。Peter (Pete) Bye 和 Albert Tsuei 向我们介绍了其在颠覆性环境中对早期和现有公司进行估值的方法。

Clayton Christensen 在首创“创新者的困境”一词 1时,肯定没有预见到它作为商业发展基石的广度、深度和整体影响。无论有意还是无意,很少有企业领导者不受本人思想力量的影响。

Christensen 的思想不仅经得起时间的考验,而且与投资者高度相关。顾名思义,颠覆性公司往往喜欢打破常规,测试估值模型的极限。面对这种不确定性,传统技术经常失灵。

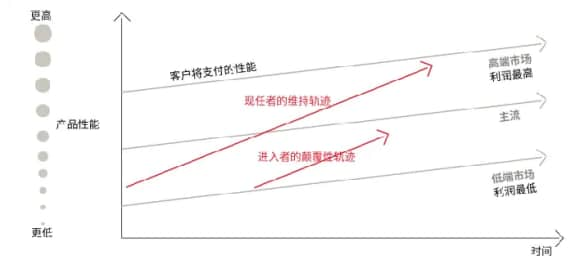

颠覆性创新如何进入市场

《2024 年瑞银全球投资回报年鉴》强调,“当今很大一部分公司来自 1900 年规模较小或不存在的行业”。这提醒着我们商业的变革性(通常是短暂的)。事实上,连续十年查看全球市值排名前十的公司,即可看到进入赢家圈子的旋转门。

颠覆盛行,商业格局残酷而令人讨厌。因此,为了抵御颠覆性创新,现有企业要么彻底颠覆自我,要么收购颠覆者,要么分拆业务,让相互竞争的现实共存,直到未来变得更加明朗。

自我颠覆很难。现状偏差、牺牲现有收入来源的风险、投资成本、组织孤岛和文化问题都阻碍了果断的行动。

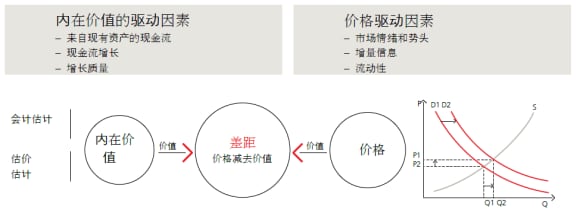

在所有投资中,价格和价值之间都存在差距。市场并非完全有效,因此会出现阿尔法机会。

Emanuel Derman 在自传《我作为量化分析师的生活》(My Life as a Quant) 中这样谈及自己的导师 Fischer Black:“他在一篇短文中深入探讨了金融经济学的基础。”Black 曾写道:“某些经济数量很难估计,我称之为不可观察的”,并接着表示,

“我们对预期回报的估计太差,简直称得上可笑。”这句话并非无关紧要;它来自风险管理的创始人之一,触及了传统投资原则(即资本资产定价模型、有效市场假说、布莱克-舒尔斯模型)的核心。

这是金融理论和实践的分歧点——而且分歧非常显著。目前没有真正的布莱克-舒尔斯模型能够捕捉所有定性变量,因此在估值决策中保留一定的灵活性(“安全边际”)似乎是明智之举。这样做有助于确保买入/卖出决策不仅仅基于适用于任何给定模型的折现率,尤其是在分析潜在的颠覆者和创新者时。

以上是对这种估值差距的程式化描述。

颠覆性力量只会导致差距更大,低市值也是如此。无论是早期的颠覆者(即更难投资和进入),还是在转型战略背后投入巨资的既有企业,投资信号通常都很微弱,要将它们与噪音区分开来需要专业知识和技巧。

这个方程分为两部分。首先,我们需要拥有足够灵活的思维来接受各种可能性,还需要暂停判断, 让想象力发挥作用。这是一项极具创造性的工作,需要结合不同的心理模型、思维模式和参考点。其次,我们需要将思考建立在“真实”的基本数字上——例如现金流折现模型。它既是艺术,又是科学。

这个过程的两面都很重要。我们如果像“价值”投资者通常那样只关注硬数字,就可能会错过上行情景的真正潜力。有限的财务披露、负收益和其他潜在的不确定性使颠覆性公司的现金流折现法估值颇具挑战性。正如哥本哈根商学院的 Lijing Zhang 所说:“现金流折现模型无法捕捉颠覆者所有的的未来现金流。因为分析师只能估计现有产品和服务的现金流增长。一旦业务模式发生变化,颠覆者的现金流来源可能会发生巨大变化。”2 简而言之,现金流折现分析并不是为了捕获运营活动中尚未观察到的价值而设计的。

同样,我们如果只依赖蓝天思维,就会忽视现实。因此,权衡各种选择的情景分析是我们方法的一大基础。这有时被称为“实物期权法”。它本质上是试图捕捉给定商业模式之外的价值部分。3考虑到这些期权价值,我们会自问“可能会出现什么疯狂的行情?”,因为投资者通常会低估和忽视密切关注上涨的价值。相反,风险管理往往只关注下跌,而忽略了机会成本。

因此许多股票经常被错误定价,尤其是成长型公司。由于下跌和上涨结果不对称,与固定收益投资相反,投资中最大的错误在于踏空,而非最终一无所获。

对于试图颠覆自己或进入新市场的现有企业,我们可以将这种期权法与更传统的估值方法(例如现金流折现法)相结合,以捕捉当前商业模式中的内在价值。因此,我们总是尽量听取传奇经济学家凯恩斯的建议:“宁要大致的正确,也不要精确的错误。”4

大多数估值技术都有线性建模偏差(例如复合年增长率),并且没有为指数级增长留出空间。在网络时代,平台以赢家通吃的方式扩大规模,成功与失败之间的临界点可能很难确定。但可行性和盈利能力的门槛一旦达到(通常通过强有力的叙事或其他方式实现),企业就可以腾飞。

我们认为,成长型投资者在评估经营活动尚未捕捉到的潜力时,最好寻求“方向的正确性”而非精确性,因为对于成功驾驭这些力量以解锁尚未发现之空白的公司而言,其拐点的幅度远远超过在纸面上量化缩小置信区间的边际收益。

因此,我们的内部研究侧重于了解公司竞争优势的持续时间,以及该投资相对于我们领域中其他可用机会的资本回报潜力。我们的流程从波特的五力模型和SWOT分析开始,用源自资源优势理论的框架对其进行补充。

塑造行业竞争的五种力量

波特的五力模型为理解行业中的竞争压力和机遇提供了一个框架。这些“能力”推动着企业之间经济价值的分配方式,或许更重要的是,它们为潜在颠覆者所面临的挑战和机遇提供了模型。

它们还强调和激发创造性思维,迫使纪律严明的投资者考虑可能被共识(和线性)思维低估的行业动态。

行业结构是迭代的,随着时间的推移,买方和供应商变得日益强大。技术的进步可能会使新进入者和替代者成为必然结果,或者相反,可能意味着现有企业竞争地位的护城河不断扩大。监管、定价和分销在竞争动态的演变中也起着作用。

让我们以优步为例。如今,优步的市值为 1350 亿美元5,去年的总预订量为1,623亿美元。6 尽管如此,本十年的后五年中,受出行预订量年增长率25%上下的提振,每年的预订量增长预计会接近20%。但优步服务的能力多年来一直被低估,即使是优步的投资者也是如此。

2014 年,该公司完成了一轮融资,当时估值为170亿美元7,较2013年35亿美元估值大幅增加。我们可以看到,一年后优步的估值变成了四倍,但与该公司目前相比仍存在很大差距。持怀疑态度的原因是什么,为何一些潜在投资者认为该公司的估值过高?答案在于优步(以及一般的拼车服务)所提供的颠覆性服务。

投资者犯的错误是没有意识到优步的总体潜在市场不仅仅是出租车服务。根据IBISWorld的数据,2014年,美国的出租车市场规模刚刚超过100亿美元。优步并未披露其在美国本土的出行总预订量,但我们知道,其约一半的收入来自美国本土。8如果我们将这个数字应用到其2023年680亿美元的出行预订量9,优步的市场规模将是2014年的300% 以上——它已经不再只是一家出租车服务公司了。

优步的服务所针对的不仅仅是出租车或豪华轿车市场;相反,我们认为它本身应该被视为一种新的出行形式。2023年,美国人的驾驶里程将超过3万亿英里8 ,每英里的价格为几美元,这表明优步真正的总体潜在市场价值数万亿美元。

优步不仅仅在小型出租车市场,还与从早晨公交通勤到私车出行等所有形式的交通方式竞争。AAA估计,在 2023 年拥有一辆汽车需要花费12,000美元9,而优步在美国的平均价格约为20美元,这意味着每年乘坐近600次优步。

尽管优步无法将所有这些视为预订量或收入,我们依然认为将其与航空旅行的兴起进行比较更为恰当。

这表明优步还有很长的路要走。例如,随着航空旅行放松管制,1958-1977年期间,美国航空业的乘客人数年复合增长率约为9%。10优步的活跃用户增长似乎正在效仿航空航天业(本身就是颠覆者)的这种增长势头。尽管用户基数高达1.5亿,第一季度的活跃用户依然增长近20%。

用户在持续增长,用户使用频率随新品推出而增加,不断增长的广告业务补充了盈利能力。这些因素使我们相信,优步可以在这个十年接下来的时间里推动预订量的增长率达到近 20%。该公司未来十二个月的企业价值倍数(EV/EBITDA)已高达20倍11,但其未来的收益可能会使这一倍数显得便宜。如果我们看一下2014年对2023年息税折旧摊销前利润的估值,优步的估值略高于企业价值倍数的三倍。

这正是我们使用现金流折现法来更好地了解颠覆性公司未来价值的原因。尽管现金流折现法很有价值,但却将公司未来业绩的预测局限于当前业务;优步直到 2014年8月才有送餐业务,2023年Uber Eats的预订量刚刚超过600亿美元。6

因此,经典的估值指标必须与对向新领域扩张潜力的定性分析相结合。凭借1.5亿用户群和超过600万名司机,6 优步可以带来一些我们甚至从未考虑过的非常成功的业务。

作为分析师,我们的工作是将定量数字与对公司未来增长潜力的定性评估相结合。

归根结底,精英成长型公司的特点是能够以低估的渗透率颠覆大型现有市场或开拓新市场。确定总体潜在市场的规模和根据现实的S型采用曲线仔细建模,12可以推动相对于市场预期的上行回报;通常反映在对现金流折现框架未来几年和/或典型预测期之后的加权预期值中。

正如我们所见,超高增长的公司通常还具有平台特性,能够处理最初的建模和情景中未考虑的额外大型总体潜在市场。这些可能会在所有权期的2-3年或5-10年后变得更加具体,并能够在估值框架内模拟相当大的进一步上涨空间。

对我们而言,估值既取决于我们分配给不同运营情景的概率,也取决于我们认为投资者将如何评估公司的增长和风险状况。我们将预测纳入10年期现金流折现模型,尝试通过反映我们对市场共识变化的预期来考虑折现率和终端增长率。

尽管我们不愿意相信,但颠覆并非什么新鲜事。它是经济发展和变革的一部分。颠覆确实会带来不确定性,但更重要的是,它会改变企业和整个经济的基础结构。这些结构性变化意味着,基于均值回归假设来投资、估值或管理公司始终有效,并且机械的模型/指标就是答案的想法很危险。因此,对超高增长股票进行估值永远都会是艺术与科学的结合。