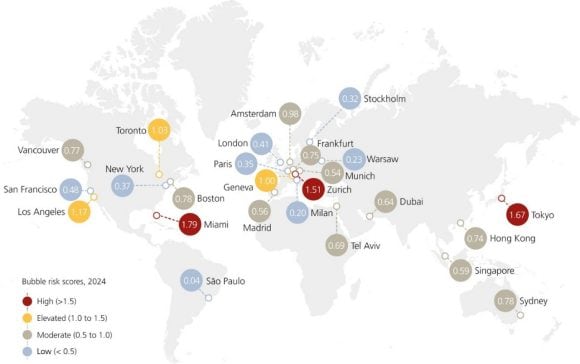

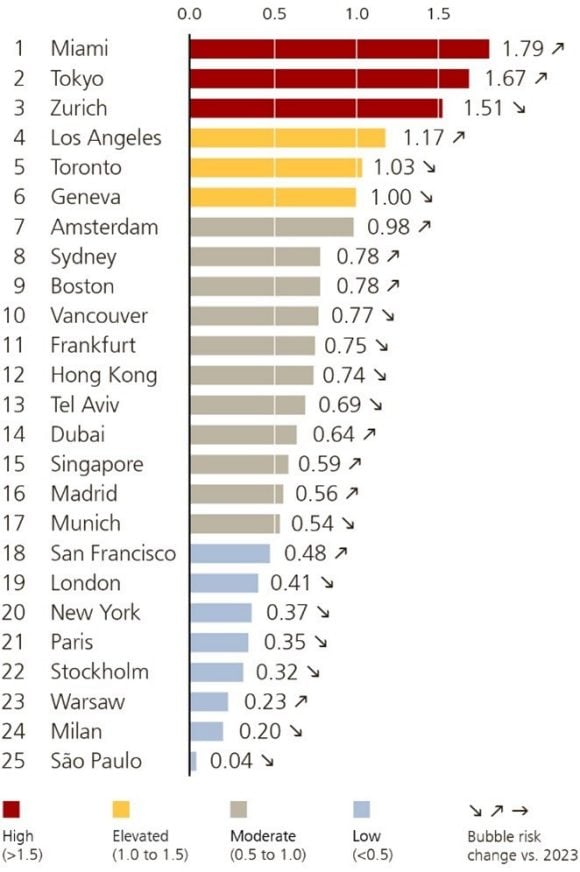

Zurich, 24 septembre 2024 – Les risques de bulle immobilière dans les villes analysées ont diminué en moyenne pour la deuxième année consécutive. Miami présente le risque de bulle le plus élevé. Tokyo et – malgré une baisse significative de la valeur de l'indice par rapport à l’année dernière – Zurich présentent également un risque de bulle élevé. En revanche, il existe un risque de bulle immobilière accru à Los Angeles, à Toronto et à Genève.

Un risque modéré est enregistré à Amsterdam, à Sydney et à Boston. Après une forte diminution des déséquilibres, Francfort, Munich, Tel Aviv et Hong Kong se trouvent encore également dans la même catégorie. Vancouver, Dubaï, Singapour et Madrid complètent la liste des villes qui présentent un risque de bulle modéré. Dubaï a enregistré la plus forte augmentation de de toutes les villes analysées.

Selon l’indice, le risque de bulle immobilière est faible à San Francisco, à New York et à São Paulo. En Europe, après de nouvelles baisses de la valeur de l’indice, Londres, Paris, Stockholm et Milan entrent également dans cette catégorie. Le risque de bulle à Varsovie reste également faible. São Paulo présente le risque de bulle le plus faible parmi les villes analysées.

Boom et boost

Boom et boost

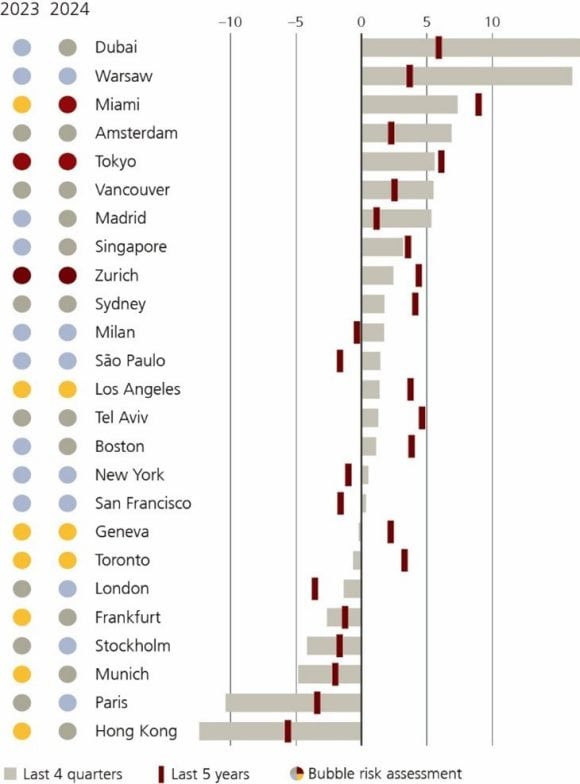

Les prix de l’immobilier corrigés de l’inflation dans les villes analysées sont actuellement en moyenne inférieurs d’environ 15% à leur niveau de mi-2022, lorsque les taux d’intérêt ont commencé à augmenter dans le monde entier. Claudio Saputelli, responsable de l’immobilier au sein du Chief Investment Office (CIO) d’UBS Global Wealth Management (UBS GWM), explique : « Nous constatons les plus fortes corrections de prix dans les villes qui présentaient un risque élevé de bulle au cours des années précédentes. » Les prix réels à Francfort, à Munich, à Stockholm, à Hong Kong et à Paris sont inférieurs de 20% ou plus à leurs niveaux records après la pandémie. Vancouver, Toronto et Amsterdam ont également enregistré de fortes baisses de prix réelles d’environ 10%.

Dans l’ensemble, les quatre derniers trimestres ont été marqués par une croissance modérée des prix des logements en propriété. Seules Paris et Hong Kong ont poursuivi des corrections significatives. En revanche, les prix ont continué à augmenter sur les marchés très recherchés de Dubaï et de Miami. Les prix réels ont également augmenté de plus de 5% par rapport à l’année précédente dans certaines villes où la pénurie de logements est prononcée, comme Vancouver, Sydney et Madrid.

La pénurie de logements stabilise les niveaux de prix

La pénurie de logements stabilise les niveaux de prix

La surface habitable financièrement accessible pour un travailleur qualifié dans le secteur tertiaire est en moyenne 40% plus petite qu’avant la hausse des taux d’intérêt mondiaux en 2021. Les niveaux de prix actuels ne devraient pas être durables avec la hausse des taux d’intérêt qui prévaut – en particulier sur les marchés où les taux d’accession à la propriété sont élevés. Toutefois, une détérioration significative de l’accessibilité financière n’entraîne pas nécessairement une correction immédiate des prix.

Dans de nombreux marchés du logement urbains, la pénurie croissante de logements, qui s'est traduite par une hausse des loyers, a contribué de manière décisive à la stabilisation du niveau des prix. Les loyers réels ont augmenté de 5% en moyenne au cours des deux dernières années, dépassant la croissance des revenus dans la plupart des endroits. Dans la plupart des villes analysée, la croissance des loyers s’est même accélérée ces quatre derniers trimestres. Du côté de l’offre, aucun soulagement n’est en vue, car les taux d’intérêt élevés et la hausse des coûts de construction ont fortement freiné la construction de logements. En conséquence, le nombre de permis de construire a diminué au cours des deux dernières années.

Amélioration en vue

Amélioration en vue

La dynamique des marchés du logement devrait s’améliorer au cours des prochains trimestres : la hausse des loyers soutient la demande de logements en propriété dans les régions urbaines. La baisse des taux d’intérêt pourrait déplacer sensiblement l’avantage de coût de la location vers l’achat. Dès que l’accessibilité financière s’améliorera, les premiers acquéreurs redeviendront plus actifs sur le marché. Matthias Holzhey, auteur responsable de l’étude au sein du CIO d’UBS GWM, conclut : « Les prix réels des logements en propriété dans de nombreuses villes ont atteint le creux de la vague. Les perspectives économiques détermineront, plus que ces dernières années, la dynamique de l’évolution future des prix. »

1 UBS Global Real Estate Bubble Index: L’aperçu, 2024

1 UBS Global Real Estate Bubble Index: L’aperçu, 2024

Perspectives régionales

Perspectives régionales

Suisse

L’achat d’un logement à usage propre à Zurich coûte actuellement près de 25% de plus en termes réels qu’il y a cinq ans. En outre, au cours des quatre derniers trimestres, Zurich a enregistré l’une des plus fortes hausses de loyer parmi toutes les villes de l’étude. La part des logements à usage propre continue de baisser, car les nouveaux logements en propriété sont souvent loués comme des objets « buy-to-let ». En raison du peu de biens disponibles, la propriété du logement à Zurich est de plus en plus considérée comme un bien de luxe.

Depuis la pandémie, les prix ont augmenté deux fois moins à Genève qu’à Zurich. En termes réels, ils sont environ 10% plus élevés qu’il y a cinq ans, mais ils se sont stabilisés au cours des quatre derniers trimestres. L’année dernière, Genève a enregistré sa plus forte croissance démographique depuis 2015, mettant ainsi fin à une période de stagnation de trois ans. A Genève aussi, les loyers ont augmenté plus fortement que les revenus au cours des quatre derniers trimestres.

Europe

Le marché du logement à Londres a perdu un quart de sa valeur depuis son sommet historique de 2016. De nouvelles baisses des taux d’intérêt de la banque centrale britannique sont attendues, ce qui pourrait relancer la demande d’achat de logements, d’autant plus que les loyers augmentent également. Les perspectives du marché du luxe sont plus sombres, car les incertitudes qui concernent l’imposition pour les personnes aisées sapent la demande dans ce segment.

Entre 2009 et 2021, la baisse des taux d’intérêt hypothécaires à Stockholm a entraîné une augmentation de la demande de logements en propriété à usage propre, ce qui a fait grimper les prix réels de l’immobilier d’environ 90%. Les revenus locaux et les loyers ont été distancés par les prix d’achat. La hausse des taux d’intérêt et la faiblesse de l’économie locale ont fait chuter la demande, ce qui a entraîné une forte correction des prix. Au cours des trois dernières années, les prix réels ont chuté de près de 30%. La demande de logements en propriété à usage propre devrait repartir à la hausse dès que l’accessibilité financière s’améliorera.

Les prix réels des logements à Varsovie ont augmenté de près de 30% entre 2012 et 2022. De bonnes perspectives d’emploi, une extension du métro et des projets de logements modernes ont maintenu l’attractivité du marché. Un nouveau programme de subventions soutenu par le gouvernement a déclenché une nouvelle frénésie d’achat en 2023. Mais la dynamique des prix devrait ralentir au cours des prochains trimestres.

Tant Francfort que Munich présentaient encore en 2022 un risque très élevé de bulle immobilière. Depuis lors, les marchés se sont effondrés en raison de la hausse des taux d’intérêt hypothécaires, les prix des logements réels ayant chuté d’environ un cinquième depuis leurs sommets respectifs. Des taux d’intérêt plus bas attendus, combinés à une offre réduite, devraient conduire à une reprise progressive des prix.

La baisse des taux d’intérêt hypothécaires et la forte demande internationale ont fait augmenter les prix réels des logements à Paris de 30% entre 2015 et 2020. Mais l’exode, les restrictions de crédit, les taux d’intérêt hypothécaires plus élevés et une augmentation de l’impôt foncier ont freiné la demande. Avec une baisse de 10%, corrigée de l’inflation, au cours des quatre derniers trimestres, Paris est le marché du logement européen le plus faible parmi toutes les villes de l’étude.

La dynamique des prix des logements à Milan a de nouveau dépassé la moyenne nationale. Une économie robuste, de nouveaux développements de projets et des taux d’imposition favorables ont soutenu la demande de logements. Toutefois, en tenant compte de l’inflation, les prix des logements et les loyers restent au même niveau qu’en 2018. En revanche, la forte formation de ménages et la demande d’investissement ont renforcé la pénurie de logements à Madrid. Les loyers réels se sont envolés de 15% au cours des quatre derniers trimestres. Et les prix des logements réels ont augmenté de 5% entre mi-2023 et mi-2024, malgré des conditions de financement défavorables.

Entre 2012 et 2022, les prix des logements réels à Amsterdam ont doublé et se sont dissociés des autres régions néerlandaises et du marché locatif local. La détérioration des conditions de financement et l’érosion du pouvoir d’achat des ménages ont réduit la solvabilité pour les logements en propriété. Les prix réels ont chuté de 15% entre 2022 et 2023. Cependant, en raison de l’offre restreinte, le marché s’est rapidement redressé et les prix augmentent à nouveau.

Moyen-Orient

Poussés par la baisse des taux d’intérêt et la pénurie croissante de logements, les prix des logements réels à Tel Aviv ont triplé entre 2002 et 2022. Toutefois, la hausse des taux d’intérêt hypothécaires a mis fin au boom il y a deux ans et la demande s’est déplacée vers le marché de la location. En conséquence, les prix des logements réels ont chuté de 10% jusqu’à la fin 2023. Néanmoins, le marché des transactions s’est redressé en 2024 malgré les préoccupations en matière de sécurité.

Après une correction des prix de sept ans, le risque de bulle à Dubaï était à un niveau bas en 2020. Depuis lors, le nombre de transactions a atteint chaque année de nouveaux sommets historiques et l’offre excédentaire a été absorbée. Au cours des quatre derniers trimestres, les prix des logements réels ont augmenté de près de 17% et sont 40% plus élevés qu’en 2020. Une proportion élevée d’achats hors plan – probablement spéculatifs – et une augmentation de l’offre nouvelle pourraient déclencher une correction des prix à court terme.

APAC

Au cours des quatre derniers trimestres, les prix des logements réels à Hong Kong ont enregistré une baisse à deux chiffres. Corrigés de l’inflation, ils ont retrouvé leur niveau de 2012. Le nombre de transactions a fortement diminué et la croissance des hypothèques s’est arrêtée. Toutefois, une croissance économique solide et des taux d’intérêt plus bas devraient soutenir la demande l’année prochaine.

Sur le marché résidentiel privé de Singapour, les loyers ont augmenté plus rapidement que les prix des logements au cours des cinq dernières années, sous l’effet d’une forte immigration et de retards de construction. Cependant, l’année dernière, les loyers réels ont chuté de 7%, tandis que les prix ont augmenté de 3%. Les taux d’intérêt élevés et la diminution des goulets d’étranglement dans les projets de construction ont augmenté l’offre disponible. Les prix ne devraient donc augmenter que modérément dans un premier temps.

En raison des taux d’intérêt élevés, Sydney a actuellement la plus mauvaise accessibilité financière de toutes les villes de l’étude, après Hong Kong. Néanmoins, les prix corrigés de l’inflation ont légèrement augmenté au cours des quatre derniers trimestres et ne sont inférieurs que d’environ 10% au pic de 2022. La résistance des prix des logements en propriété est principalement le résultat d’une pénurie prononcée de logements.

Les prix des logements réels à Tokyo ont augmenté d’environ 5% au cours des derniers trimestres, poursuivant la tendance des années précédentes. Au cours des cinq dernières années, les prix réels ont augmenté de plus de 30%, soit plus de deux fois plus que les loyers. Tokyo a l’un des ratios prix/revenu les plus élevés parmi toutes les villes analysées.

Amérique

L’inflation élevée de ces deux dernières années a largement contribué à réduire les déséquilibres sur le marché du logement canadien. Toutefois, malgré la détérioration de l’accessibilité financière, le marché de l’immobilier a bien résisté. En termes réels, les prix des logements à Toronto et à Vancouver ne sont que légèrement inférieurs aux niveaux d’il y a trois ans.

Après une longue période de faiblesse, les prix des logements à São Paulo ont légèrement augmenté en termes réels pour la deuxième année consécutive. Ils restent toutefois inférieurs de plus de 20% à leur niveau record de fin 2014. Les loyers restent financièrement plus intéressants que l’acquisition d’un logement en raison des taux d’intérêt très élevés. En conséquence, les loyers réels ont augmenté de près de 10% au cours des quatre derniers trimestres.

Le marché de l’immobilier aux Etats-Unis souffre d’un manque d’accessibilité financière. Le paiement mensuel de l’hypothèque en pourcentage du revenu du ménage est bien supérieur au niveau atteint au plus fort de la bulle immobilière de 2006/2007. Malgré une accessibilité médiocre, les prix des logements en propriété à New York n’ont toutefois pas subi de forte correction. Ils ne sont inférieurs que de 4% à leur niveau de 2019 et ont même légèrement augmenté au cours des quatre derniers trimestres. Le marché du logement à Boston a enregistré une croissance des prix de 20% depuis 2019, dépassant à la fois le marché locatif local et la croissance des revenus. Cependant, l'économie locale a connu des difficultés récemment, ce qui pourrait modifier cette tendance.

Poussés par un marché du luxe en plein essor, les prix à Miami ont augmenté de près de 50% en termes réels depuis fin 2019, dont 7% au cours des quatre derniers trimestres. En revanche, les prix des logements réels à Los Angeles n’ont pratiquement pas augmenté depuis la mi-2023. En raison de la détérioration de la compétitivité économique et du coût élevé de la vie, la population du comté de Los Angeles diminue depuis 2016. Les loyers ont également baissé en conséquence en termes réels.

En revanche, le marché du logement à San Francisco montre des signes de reprise. Après une correction de près de 10% suite à la hausse des taux d’intérêt, les prix réels sont restés stables au cours des quatre derniers trimestres. Un marché boursier en plein essor et des taux d’intérêt en baisse ont déjà commencé à stimuler le segment du luxe et les ventes augmentent.

2 Bubble risk scores for the housing markets of select cities

2 Bubble risk scores for the housing markets of select cities

3 Real house price growth, annualized (%)

3 Real house price growth, annualized (%)

UBS Switzerland AG

Contacts

Contacts

Suisse:

+41-44-234 85 00

Royaume-Uni:

+44-207-567 47 14

Continent américain:

+1-212-882 58 58

Asie Pacifique:

+852-297-1 82 00