En Suisse, la prévoyance vieillesse repose sur le principe des 3 piliers

Dans cet article, nous t’expliquons clairement et simplement le système des 3 piliers.

![]()

header.search.error

Dans cet article, nous t’expliquons clairement et simplement le système des 3 piliers.

Le 1er pilier est composé de l’assurance-vieillesse et survivants (AVS) et de l’assurance-invalidité (AI). Il est obligatoire pour toutes les personnes actives en Suisse et il couvre un niveau de vie minimal à la retraite.

Le 2e pilier obligatoire est la caisse de pension. Les actifs reçoivent des primes d’épargne à partir de l’âge de 24 ans. Elles devraient servir à maintenir le niveau de vie habituel.

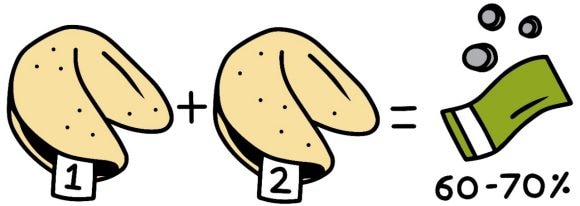

Ensemble, les montants des cotisations aux 1er et 2e piliers devraient couvrir, à la retraite, 60 à 70 pour cent de ton dernier salaire.

Le 3e pilier te permet, à la retraite, de combler d’éventuelles lacunes entre les montants provenant des deux premiers piliers et les dépenses. Le 3e pilier est facultatif. Dans la mesure où tu ne sais pas encore si et combien d’argent il te manquera, il est judicieux de recourir au 3e pilier. Il est possible d’y verser un maximum de 7258 CHF (état: 2026) par an.

Actuellement, l’âge de la retraite est de 65 ans pour les hommes et 64 pour les femmes.

Tu trouveras plus d’informations détaillées concernant le 3e pilier ci-dessous.

Le 1er pilier représente la prévoyance étatique et garantit le minimum vital.

Le 1er pilier est l’AVS, l’assurance-vieillesse et survivants. Toutes les personnes domiciliées en Suisse et y exerçant une activité doivent y cotiser à partir de l’âge de 17 ans. Tu commences à effectuer des versements dans le 1er pilier dès le début de ton activité et, au plus tard, à l’âge de 20 ans.

Les cotisations AVS représentent 8,7 pour cent de ton salaire brut. Ces montants sont directement prélevés dessus et versé par l’employeur. Tu prends en charge la moitié du montant et l’autre moitié est à charge de l’employeur. À cela s’ajoute encore 1,90 pour cent pour l’assurance-invalidité et l’allocation pour perte de gains. Les montants des cotisations figurent tous les mois sur ton extrait de compte. Le montant total versé dans le 1er pilier dépend donc de ton salaire. En fonction de ce que l’on gagne, le montant versé dans le 1er pilier est plus ou moins important. La rente AVS est basée sur la solidarité: avec des montants AVS plus élevés, les personnes qui gagnent plus d’argent soutiennent celles qui en gagnent moins et qui peuvent, donc, en verser moins.

Pour pouvoir obtenir les montants maximums du 1er pilier, il est important de verser les cotisations AVS sans interruption. Donc, si tu as toujours le statut d’employé, cela ne devrait pas poser de problème. Si, en revanche, tu effectues un séjour à l’étranger, tu dois, auparavant, te renseigner si, pendant ce temps, tu es tenu de verser les cotisations. Il est important de toujours verser le montant minimum. Si, pendant une année, tu n’as pas versé de cotisations AVS, nous conseillons de les payer dans les cinq ans suivants et de compenser les lacunes.

Le 2e pilier est la prévoyance professionnelle qui assure un niveau de vie égal.

Le 2e pilier est la caisse de pension. Avec le 1er pilier, elle devrait couvrir 60 à 70 pour cent de ton dernier salaire et te permettre de maintenir ton niveau de vie habituel à la retraite. Tous les employés dont le salaire dépasse 22 680 francs sont affiliés à une caisse de pension.

Les premiers versements sont effectués à partir du 1er janvier après avoir atteint l’âge de 24 ans. Les indépendants peuvent s’assurer à titre volontaire. En cas de changement d’emploi, la totalité du capital de la caisse de pension doit être transféré dans la caisse de pension du nouvel employeur. En cas d’interruption du travail, le capital doit être reversé sur un compte de libre passage.

Contrairement au 1er pilier, l’argent du 2e pilier peut être retiré plus tôt dans certains cas exceptionnels comme le financement d’un logement à usage personnel ou l’établissement d’une activité indépendante. Si, par contre, tu souhaites investir un peu plus dans ta caisse de pension, tu peux effectuer des achats dans la caisse de pension avec des contributions volontaires supplémentaires fiscalement avantageuses et augmenter, ainsi, ta rente. Cela vaut la peine, notamment si tu es déjà un peu plus âgé et as un salaire élevé.

Le 3e pilier est la prévoyance privée et sert pour répondre aux besoins supplémentaires.

Le 3e pilier est facultatif et il te donne la possibilité d’avoir un peu plus d’argent de côté à la retraite. En effectuant des versements réguliers dans le 3e pilier et grâce aux taux d’intérêt plus élevés, tu peux épargner plus d’argent que sur le compte d’épargne. Le 3e pilier te permet, en outre, de faire des économies d’impôts. Le montant versé est déductible du montant imposable.

De plus, l’avoir du pilier 3a peut être placé dans des fonds de prévoyance dont le rendement est supérieur à celui du compte. Le compte du pilier 3a renforce non seulement ta prévoyance privée mais en plus, il te permet d’agir en faveur de l’environnement avec les fonds de placement durable UBS Vitainvest.

Si tu ouvres un compte auprès d’une banque, c’est toi qui décides si et combien tu veux verser par an car même les petits montants sont un bon début pour commencer à épargner. Si, en revanche, tu ouvres un compte 3a auprès d’une assurance, tu dois payer un montant fixe par an et tu es donc moins flexible. Toutefois, pour tout type de compte 3a, les personnes affiliées à une caisse de pension peuvent verser un montant maximal de 7258 CHF (en 2026). Les personnes non affiliées à une caisse de pension peuvent verser jusqu’à 20 pour cent de leur revenu net: 36 288 francs (état 2026) par an.

L’argent du 3e pilier est bloqué jusqu’à cinq ans avant la retraite. Toutefois, comme pour le 2e pilier, il existe certaines différences. Par exemple, en cas de financement d’un logement à usage propre, d’établissement d’une activité indépendante ou d’émigration, tu peux retirer l’argent si tu veux.

Ton tremplin vers l’avenir

Lance ta prévoyance: tu économises des impôts, en profites longtemps et cotises quand tu veux.