央行政策的下一步?

央行是否會堅持升息目標 直到通膨回歸控制範圍內

當前情勢並不尋常:央行緊縮貨幣政策以抑制空前高漲的通膨。然而此時不但經濟成長差強人意,各經濟體亦大幅放緩,甚至陷入衰退 (圖 1 與圖 2)疑慮。這意味著什麼?過去 10 年盛行的固定收益策略,能否再度奏效?

邁入 2023 年,美國、歐元區及英國等多國央行面臨極為艱難的抉擇:維持通縮方針 (讓經濟陷入衰退有助於抑制通膨),或者轉而接受貨幣貶值 (接受通膨在更長一段時間內持續高於目標水準)。

圖 1:已開發市場 GDP 實質成長率趨平

圖 1:已開發市場 GDP 實質成長率趨平

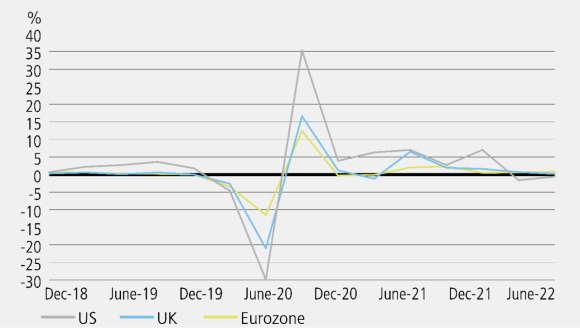

圖 2:美國、英國及歐元區的核心通膨強勁加速

圖 2:美國、英國及歐元區的核心通膨強勁加速

積極重建其抗通膨聲譽的央行下定決心,繼續推進其緊縮主張,採取鷹派立場,大舉升息。不過隨著衰退疑慮升高,央行可能更難堅守上述策略。

圖 3:美國核心 PCE 通膨突破 5%

圖 3:美國核心 PCE 通膨突破 5%

圖 4:顯示美國聯準會、英格蘭銀行和歐洲央行當前利率與市場對峰值預測的條形圖。

圖 4:顯示美國聯準會、英格蘭銀行和歐洲央行當前利率與市場對峰值預測的條形圖。

政策改弦易轍

政策改弦易轍

央行決策時時因應局勢調整,聯準會 (Fed) 的前一次升息循環其實始於 2016 年,即前主席葉倫任內。政策決策多半係透過模型為基準,採取前瞻性思維,先發制人,在通膨回落目標水準前上調利率。但事實上,當時通膨僅略高於目標水準。(圖 5)

而現時光景已與「葉倫時期」大不相同。2020 年聯準會明顯改變通膨立場,強調將隨時間有效控制平均通膨,給予決策者更多彈性空間,容許通膨暫時小幅度高於目標水準,反之亦然。

然而決策本身似乎也出現了更根本性的變化。現今的聯準會比以往更專注於當前通膨數據,因此在採取主動方面更加受限,決策所採用的規則或模型也不明確。事過境遷,政策制定亦充滿變化。

圖 5:美國聯準會在葉倫時代的做法肯定有所不同

圖 5:美國聯準會在葉倫時代的做法肯定有所不同

池魚之殃

池魚之殃

目前全球負債水準約為全球 GDP 的 350%,相對與絕對債務也在過去 12 年間普遍上升 (圖 5)。某些評論家卻認為,這一點無關緊要。原因何在?畢竟各國融資成長整體是下滑的。過往的央行降息期間,實質利率降低,因此償債難度下滑,縱使是在絕對債務水準上升時期亦不例外。

然而,萬一實質利率與名目利率雙雙上升,偏高負債水準是否會開始受到重視?我們的答案是肯定的。不只公司償債難度可能升高,各國政府亦然。無可否認的是,在負債偏高的情況下,容許通膨升溫,可能會是具吸引力的選擇。

圖 6:全球負債水準達到 GDP 的 350%

圖 6:全球負債水準達到 GDP 的 350%

對固定收益投資人的影響

對固定收益投資人的影響

我們在本篇中討論的是全球性主題,在不同國家的發展速度不盡相同。未來幾年歐洲的決策,可能會與美國選擇的政策大相逕庭,代表了這些市場將面臨不同的風險與報酬。在央行不得不升息到超乎當前所預測水準,或是撤回鷹派論調而決定容忍更長時間高通膨的狀況之下,尤其如此。在這種環境下,我們認為,能善用各種不同投資契機的彈性投資策略,最具成功潛力。

本篇文章是否有幫助?

請在瀏覽器中啟用 javascript,然後重試。

無法顯示反饋元件。