Wir sind persönlich für Sie da

Vereinbaren Sie einen Termin für ein unverbindliches Beratungsgespräch oder rufen Sie uns bei Fragen direkt an.

![]()

header.search.error

Geld anlegen: Obligationen

Obligationen unterliegen während der Laufzeit Kursschwankungen. Erfahren Sie mehr über die Auswirkungen der Zinsentwicklung, die Bedeutung der Duration sowie über die strategische Ausrichtung von Obligationen-Portfolios.

Inhalt:

Wer sich Geld leiht, muss dafür Zinsen zahlen. Und wer Geld anlegt, erhält dafür Zinsen. Der Zinssatz ist abhängig vom allgemeinen Zinsniveau und von der Bonität des Schuldners. Je besser diese ist, desto geringer ist der Zinssatz bei gleicher Laufzeit. Welchen Einfluss der Zinssatz auf die Renditen von Obligationen, auch Anleihen oder Bonds genannt, hat, erfahren Sie im Folgenden.

Bei der Ausgabe von Obligationen wird neben dem Risiko des Emittenten, des Herausgebers der Wertpapiere, auch der aktuelle Zinssatz als Indikator für die zu zahlenden Zinsen zugrunde gelegt. Bei einer Standardobligation bleibt dieser Zinssatz für die gesamte Laufzeit festgeschrieben.

Das bedeutet: Steigen die Zinsen, verlieren bestehende Obligationen an Wert, weil neu ausgegebene Obligationen höher verzinst werden. Das heisst aber auch, dass bei sinkenden Zinsen die Kurse der Anleihen steigen. Lang laufende Obligationen sind anfälliger für Zinsänderungen, weil die Zeitspanne bis zur Rückzahlung des Kapitals grösser ist.

Obligationen werden – ausser im Konkursfall – am Ende der Laufzeit zum Nennwert zurückgezahlt. Das bedeutet, dass es für Anlegerinnen und Anleger unerheblich ist, ob sich der Kurs einer Obligation während der Laufzeit verändert, sofern die Obligation bis zum Fälligkeitsdatum gehalten wird.

Bei Obligationen handelt es sich um eine sehr einfach strukturierte Anlage: Die Anlegerin oder der Anleger weiss bereits beim Kauf, wie hoch der Zins sein wird und wann die Obligation vom Schuldner zurückbezahlt wird. Wird eine festverzinsliche Anlage von der Emission bis zur Rückzahlung gehalten, bekommt die Anlegerin oder der Anleger den gesamten Kaufpreis zurück.

Während der Laufzeit kann sich der Wert der Obligation verändern. Dies ist beispielsweise der Fall, wenn das allgemeine Zinsniveau steigt oder fällt. Auf den Wert der Obligation wirkt sich das umgekehrt proportional aus: Steigen die Zinsen, sinkt der Kurs der Obligation, und wenn die Zinsen fallen, steigt er.

Um das Risiko möglicher Kursverluste zu reduzieren, empfiehlt sich eine Diversifikation der Wertpapiere über verschiedene Laufzeiten. Auch bei einem aus mehreren Obligationen bestehenden Portfolio lässt sich die Zinssensitivität mit der Duration erklären.

Wissen Sie Ihr Geld in guten Händen

Investieren Sie mit UBS und entscheiden Sie, wie viel Beratung Sie möchten und welche Entscheidungen Sie lieber selbst treffen. Wir freuen uns auf Sie

Laufzeit | Laufzeit | Duration | Duration |

|---|---|---|---|

Laufzeit |

| Duration |

|

Die Duration drückt aus, wie stark Obligationen auf Marktzinsveränderungen reagieren. Grundsätzlich gilt: Je kürzer die Duration einer Obligation, desto geringer die Volatilität. Steigen beispielsweise die Zinsen um ein Prozent, so würde eine Obligation mit einer Duration von einem Jahr ein Prozent an Wert verlieren. Bei einer Obligation mit einer Duration von zehn Jahren wären es hingegen zehn Prozent Verlust. Werden die Zinsen jedoch um ein Prozent gesenkt, gewinnen Obligationen mit einer längeren Duration stärker an Wert als solche mit kürzerer Duration. Je länger also die Kapitalbindungsdauer ist, desto deutlicher reagiert der Kurs einer Obligation auf Zinsschwankungen.

Die Zinserwartung bestimmt die Anlagestrategie bei Obligationen

Die Zinsstruktur kann sich über die Zeit unterschiedlich darstellen. Je nach Erwartung, in welche Richtung sich der Zinssatz entwickelt, verfolgen Anlegerinnen und Anleger unterschiedliche Strategien. Ziel ist es, bei einer unerwünschten Zinsentwicklung den Verlust zu begrenzen und bei einer vorteilhaften Zinsentwicklung den Gewinn zu maximieren.

Bei den Strategien unterscheidet man grundsätzlich zwischen vermögensbasierten Strategien und solchen, die auch die Verbindlichkeiten (z.B. von Pensionskassen oder Versicherungen) einbeziehen. Bei Letzteren steht im Vordergrund, die Zinsrisiken der Aktiven und der Passiven aufeinander abzustimmen. Dadurch soll die Bilanz gegen Zinsschwankungen geschützt werden. Man spricht auch von Zinsimmunisierung.

Welche Anlagestrategie die richtige ist, hängt von den finanziellen Zielen, der Risikobereitschaft und dem Anlagehorizont der Anlegerin oder des Anlegers ab. Auch Zinserwartungen müssen einbezogen werden. Die konsequente Verfolgung der gewählten Strategie trägt dazu bei, Renditen zu optimieren.

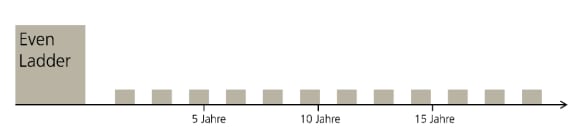

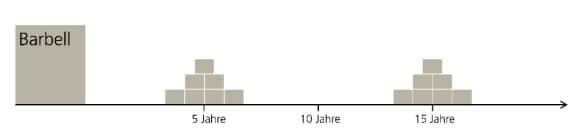

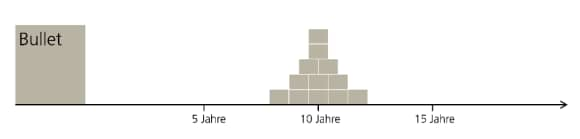

Bei der Anlage in Obligationen gibt es drei Möglichkeiten: die Even-Ladder-Strategie, die Barbell-Strategie und die Bullet-Strategie.

Even Ladder: gleichmässige Verteilung

Barbell: alle Segmente ausser eines

Bullet: Fokus auf ein Segment

Um die Rendite von Obligationen zu optimieren, ist es notwendig, die Anlagestrategie an die Zinsentwicklung anzupassen, um sich bei steigenden Zinsen vor Verlusten zu schützen. Die Duration drückt aus, wie stark Obligationen auf Marktzinsveränderungen reagieren.

Für Anlegerinnen und Anleger wichtig ist zudem die Zinsstruktur. Sie bildet die Renditen gleichartiger Obligationen über verschiedene Restlaufzeiten ab. Anlegerinnen und Anleger können an ihr ablesen, welche Rendite eine Obligation – abhängig von der Restlaufzeit – erzielen kann.

Nicht zuletzt, wie bei anderen Investitionen auch, empfiehlt es sich, beim Erwerb von Obligationen zu diversifizieren – und unterschiedliche Emittenten, Laufzeiten und Durationen zu berücksichtigen.

Vereinbaren Sie einen Termin für ein unverbindliches Beratungsgespräch oder rufen Sie uns bei Fragen direkt an.

Disclaimer