Wir sind persönlich für Sie da

Vereinbaren Sie einen Termin für ein unverbindliches Beratungsgespräch oder rufen Sie uns bei Fragen direkt an.

![]()

header.search.error

Abzugsfähige Renovationskosten

Welche Renovationskosten lassen sich überhaupt steuerlich abziehen? Erfahren Sie nützliche Tipps.

Inhalt:

Die Renovation einer Wohnung oder eines Hauses lohnt sich doppelt: Der Wohlfühlfaktor steigt, die Steuerlast sinkt. Unterhaltskosten für das Eigenheim lassen sich nämlich von der Steuer abziehen. Welche Ausgaben zählen dazu und welche nicht?

Die Steuerämter der Kantone unterscheiden zwischen werterhaltenden Ausgaben, die steuerlich in Abzug gebracht werden können, und wertvermehrenden Investitionen, bei denen das nicht der Fall ist.

Renovationen einer in die Jahre gekommenen Heizung oder die Renovation des Badezimmers fallen alle paar Jahre an. Sie sind nötig, um den Wert einer Immobilie zu erhalten. Ohne diese Arbeiten würde sie an Wert verlieren oder in ihrer Nutzbarkeit eingeschränkt. Solche Ausgaben werden auch als Unterhaltskosten bezeichnet. Sie senken den besteuerten Eigenmietwert.

Wertvermehrende Ausgaben sind solche für Erschliessungen, Luxusausstattungen und Erweiterungsbauten, etwa ein neu angebauter Wintergarten. Diese Aufwendungen tragen zwar bei einem späteren Verkauf als sogenannte Anlagekosten dazu bei, die fällige Grundstückgewinnsteuer zu reduzieren. Sie können die Ausgaben aber nicht vom steuerbaren Einkommen abziehen.

Erst wenn Sie diese Gebäudeteile später sanieren oder reparieren, dient dies dem Werterhalt und ist bei der Einkommenssteuer abzugsfähig. Eine wichtige Ausnahme gibt es: Investitionen, die dem Energiesparen und dem Umweltschutz dienen, können meist ebenfalls zum Abzug gebracht werden.

Der Systemwechsel bei der Wohneigentumsbesteuerung wurde in der Volksabstimmung vom 28. September 2025 angenommen. Damit wird der Eigenmietwert für Erst- und Zweitliegenschaften abgeschafft, der Abzug für private Schuldzinsen stark eingeschränkt und der Unterhaltskostenabzug gestrichen. Neu wird den Kantonen die Möglichkeit eingeräumt, eine kantonale Objektsteuer für selbstbewohnte Zweitliegenschaften einzuführen. Der genaue Zeitpunkt des Inkrafttretens ist derzeit noch nicht bekannt. Bis dahin gelten die im Artikel beschriebenen Regelungen zu den Steuerabzügen.

Werterhaltende Investitionen beinhalten hauptsächlich wiederkehrende Massnahmen zur Instandhaltung und die Instandsetzung des Gebäudes und der Umgebung. Auch der Ersatz bestehender Elemente durch gleichwertige Einrichtungen (zum Beispiel Heizung) dient der Werterhaltung.

Die Massnahmen verändern die Liegenschaft in ihrer Gestaltung und ihrer Zweckbestimmung nicht. Sie zeichnen sich dadurch aus, dass sie nach einer gewissen Zeit erneut durchzuführen sind. Eine Immobilie, so die Annahme, wird während ihrer Lebensdauer mehrmals saniert. Zudem fallen immer wieder Reparaturen an. Beispiele sind:

Aufwendungen, die zu einer dauernden Wertsteigerung der Liegenschaft führen, stellen keine Unterhaltskosten, sondern wertvermehrende Investitionen dar. Wenn Sie etwa eine Sauna einbauen, hochwertigere Geräte in Küche, Bad oder Keller anschaffen oder das Dachgeschoss ausbauen, erlangt Ihr Haus auf Dauer einen höheren Standard, ist besser ausgestattet und damit wertvoller als zuvor. Verglichen wird der Wert der jeweils ersetzten Installation, nicht der Wert der Immobilie insgesamt.

Bei der Frage, ob Werterhalt oder Wertsteigerung, orientieren Sie sich an diesem Beispiel: Die Renovation eines Badezimmers aus den Sechzigerjahren, bei der Sie die alte Badewanne durch eine neue ersetzen, wird steuerlich sehr wahrscheinlich als werterhaltende Massnahme eingestuft. Der Umbau in eine Wellness-Oase mit Whirlpool eher nicht.

Am besten erkundigen Sie sich bei Ihrem Kanton konkret vor Ihrer Renovationsmassnahme, was als werterhaltende Ausgabe betrachtet wird.

Sie können die Renovationskosten in der jährlichen Steuererklärung in Form einer Pauschale angeben oder die effektiven Kosten deklarieren. Wählen Sie die Variante, bei der die Steuerersparnis höher ausfällt. Sie können jedes Jahr neu wählen, ob die effektive oder pauschale Kostenangabe besser für Sie ist. Sie können pro Liegenschaft bei der Staats- und Bundessteuer jeweils wählen, ob Sie die Pauschale oder die effektiven Kosten abziehen möchten.

Wie hoch die Pauschale ist, hängt vom Alter des Gebäudes oder der Wohnung ab und unterscheidet sich zudem von Kanton zu Kanton. Die Höhe finden Sie in der «Wegleitung zur Steuererklärung». In den meisten Kantonen liegt sie zwischen 10% des Eigenmietwerts für jüngere Liegenschaften (unter 10 Jahre) und 20% für ältere. Die pauschalen Ausgaben müssen nicht in voller Höhe angefallen sein und müssen auch nicht belegt werden.

Wenn Sie die effektiven Kosten angeben, müssen Sie Ihre Ausgaben konkret belegen. Wenn das Steueramt die Dokumentation nicht nachvollziehen kann oder Belege fehlen, lässt es womöglich nur den Pauschalabzug zu.

Wegen des typischerweise höheren Renovationsumfangs bei Altbauten gilt: Je älter das Wohneigentum ist, desto mehr Kosten fallen an und desto eher ist der Abzug der effektiven Kosten sinnvoller als die Pauschale. Mit geschickter Planung lassen sich mehr Kosten steuerlich abziehen, als angefallen sind.

Dazu ziehen Sie mehrere abzugsfähige Unterhaltsaufwendungen wie regelmässige Reparaturen, die jeweils kleiner sind als die Pauschale, auf «Renovationsjahre» zusammen und setzen sie in dem Jahr effektiv ab. In den anderen Jahren machen Sie dann jeweils die Pauschale geltend.

Effektiver Abzug | Effektiver Abzug | Pauschaler Abzug | Pauschaler Abzug |

|---|---|---|---|

Effektiver Abzug | Lohnt sich in Jahren mit grossen Renovationen. | Pauschaler Abzug | Lohnt sich in Jahren ohne grosse Renovationen. |

Effektiver Abzug | Abgesetzt werden können effektiv getätigte Ausgaben. | Pauschaler Abzug | In den meisten Kantonen dürfen Sie pauschal 20% vom Eigenmietwert für Unterhaltskosten abziehen, wenn Ihr Haus oder Ihre Wohnung älter ist als 10 Jahre (oder 10%, wenn die Liegenschaft jünger ist). |

Effektiver Abzug | Bewahren Sie Rechnungen und Quittungen auf. Sie müssen alle Beträge, Leistungen und Empfänger genau auflisten und einreichen. | Pauschaler Abzug | Sie müssen keine Belege vorlegen. |

Welche Besonderheiten und Einschränkungen gibt es bei der steuerlichen Abzugsfähigkeit?

Wenn Ihre Renovationsmassnahme sowohl werterhaltende als auch wertsteigernde Elemente enthält, wird nur der werterhaltende Teil beim Abzug berücksichtigt. Zur Abgrenzung verlangt das Steueramt beim Umbau bestehender Gebäude genaue Angaben über den Zustand und die Ausrüstung vor und nach dem Umbau sowie über die durchgeführten Arbeiten.

Als Haus- oder Wohnungseigentümerin oder -eigentümer erhalten Sie steuerliche Anreize, Investitionen in höhere Energieeffizienz oder erneuerbare Energien zu tätigen. Aufwände, die Sie bezahlt haben und die nicht durch Fördermassnahmen des Staates subventioniert worden sind, können Sie von der direkten Bundessteuer abziehen. Auch in den meisten Kantonen sind diese bei den Staats- und Gemeindesteuern abzugsberechtigt.

Keine Renovationsmassnahmen, aber abzugsfähig sind Wartungsarbeiten, zum Beispiel für den Lift, Gebäudeversicherungsprämien und die Liegenschaftssteuer. Diese wird jedoch nicht von allen Kantonen erhoben.

Zu den abzugsfähigen Aufwendungen gehören neben den Materialkosten auch die für Handwerkerleistungen, etwa für Spengler- oder Dachdeckerarbeiten beim Bau einer Fotovoltaik- oder thermischen Solaranlage auf Ihrem Dach. Eigene Arbeiten zählen nicht dazu.

Keine Unterhaltskosten und damit auch nicht abzugsfähig sind Betriebskosten, etwa die Aufwendungen für Heizenergie, Strom, Wasser, Abwasser und Abfallgebühren.

Informieren Sie sich im Voraus bei Ihrem Kanton, was als werterhaltende Renovation anerkannt wird.

Bei Renovationsvorhaben und energetischen Baumassnahmen unterstützt UBS Sie mit dem Produkt «UBS Hypothek Renovation». Es bietet besonders attraktive Zinskonditionen und eine zusätzliche Zinsreduktion beim Nachweis eines hohen Energiestandards oder wenn die energetische Sanierung mindestens die Hälfte der gesamten Aufwendungen verursacht.

Nützliches Wissen, um Renovationskosten steuerlich abzuziehen

Aufwendungen für energiesparende oder umweltschonende Renovationen müssen Sie nicht innerhalb einer Steuerperiode abziehen. Seit dem Jahr 2020 können Sie diese Ausgaben auf bis zu drei Steuerperioden hintereinander verteilen. Das hat den Vorteil, dass grosse Investitionen, die das Einkommen in einer Steuerperiode übersteigen, sich nun bei den Einkommen in den Folgejahren steuermindernd auswirken können.

Erst abreissen, dann neu bauen: Wenn Sie ein nicht energetisches Gebäude auf dem gleichen Grundstück durch einen energieeffizienten, ansonsten gleichwertigen Neubau ersetzen, sind die Kosten für die Demontage, den Abbruch, den Abtransport und die Entsorgung steuerlich abzugsfähig.

Grössere Renovationsarbeiten, deren Kosten höher ausfallen als der mögliche Pauschalabzug, verteilen Sie am besten auf mehrere Steuerperioden. Damit erreichen Sie eine tiefere Progressionsstufe. Dazu lassen Sie Arbeiten in einzelnen Renovationsphasen oder jahresübergreifend ausführen. In letzterem Fall grenzen Sie die Aufwendungen des alten und des neuen Jahres klar voneinander ab. In der Regel ist die Rechnungsstellung in verschiedenen Steuerperioden notwendig. Häufig stellt die Steuerbehörde aber auch auf das Zahldatum ab.

Ausgeführte Arbeiten und bezahlte Rechnungen müssen sich den beiden Jahren eindeutig zuordnen lassen. Sollten in einem Jahr dringende Renovationen anfallen, legen Sie andere Renovationen am besten auf ein folgendes Jahr. Grössere Bauvorhaben sollten Sie mit einem Spezialisten planen, der Sie zu den individuellen Staffelungsoptionen berät.

Klimafreundlich renovieren lohnt sich

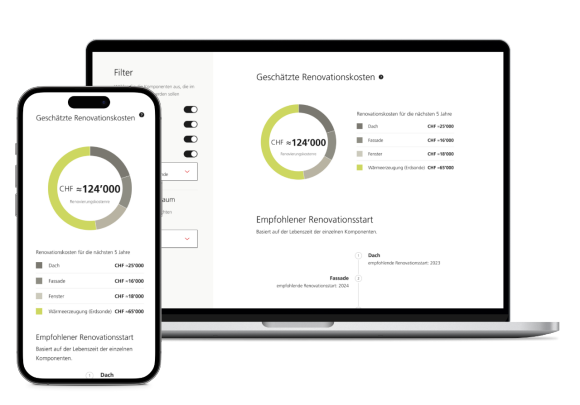

Berechnen Sie kostenlos und in nur wenigen Schritten den geschätzten Energie- und Renovationsbedarf sowie CO2-Ausstoss Ihrer Liegenschaft.

Es gibt Kantone, die den Aufwand der durchgeführten Renovation dem Zahlungsdatum, und solche, die ihn dem Rechnungsdatum zuordnen. Andere Kantone lassen beide Methoden zu oder haben differenzierte Regelungen. Um Steuern zu sparen, ist es unumgänglich, die kantonalen Eigenheiten genau zu beachten. Erkundigen Sie sich im Voraus, wie Ihr Kanton den zeitlichen Bezug bestimmt.

Wertvermehrende Renovationen wie der Ausbau des Dachgeschosses sind bei der Einkommenssteuer nicht abzugsfähig. Damit sie aber als Anlagekosten im Fall eines späteren Verkaufs anerkannt werden und damit die Grundstückgewinnsteuer senken, sollten Sie diese Belege 20 Jahre aufbewahren.

Bei einer Renovation kommen je nach Umfang schnell mehrere zehntausend Franken zusammen. Unser Tipp: Legen Sie schon frühzeitig Mittel für spätere Renovationen zurück. Wenn Sie jedes Jahr mindestens 1 bis 1,5% des Gebäudeversicherungswertes dafür reservieren, können Sie Ihr Eigenheim nach 10 Jahren renovieren, ohne finanzielle Engpässe befürchten zu müssen.

Alternativ oder ergänzend können Sie unter Umständen bei selbst bewohntem Wohneigentum Vorsorgegelder (2. und 3. Säule) vorbeziehen oder verpfänden. Abhängig von der bestehenden Belehnung der Liegenschaft ist auch eine Erhöhung der Hypothek für Renovationszwecke möglich. Bei Renovationsvorhaben und energetischen Baumassnahmen hilft Ihnen UBS mit dem Produkt «UBS Hypothek Renovation».

Für möglichst umfassende Dokumentation sorgen

Wer ein Haus oder eine Wohnung sein Eigen nennt, wird irgendwann auch reparieren, sanieren oder umbauen. Wenn Sie mit den Renovationskosten Steuern sparen wollen, dann sollten Sie sich gut über die steuerlichen Abzugsmöglichkeiten informieren.

Neben der erhöhten Wohnqualität bietet die Steuerersparnis einen weiteren Anreiz für Renovationsmassnahmen. Umso lohnender, wenn damit auch Energieeinsparungen erzielt werden.

Vereinbaren Sie einen Termin für ein unverbindliches Beratungsgespräch oder rufen Sie uns bei Fragen direkt an.

Disclaimer