Herzlich willkommen zum Lernpfad «Vorsorge»!

Ich bin Anna und begleite Sie in diesem Lernpfad Schritt für Schritt durch das Schweizer Vorsorgesystem.

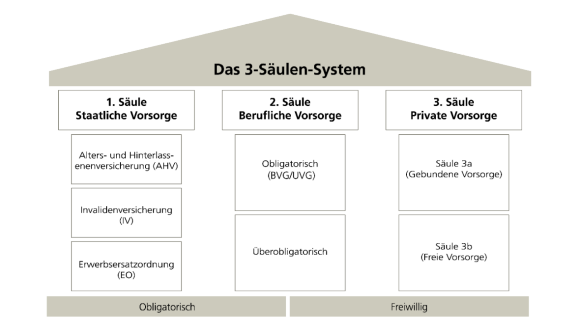

Fürs Alter sparen, ein Haus kaufen oder sich selbstständig machen: Vorsorge betrifft nicht nur das Rentenalter, sondern finanzielle Entscheidungen über das ganze Leben hinweg. Die Schweiz bietet dafür ein bewährtes System, das auf drei sich ergänzenden Säulen beruht. Aber: Dieses System orientiert sich an den Grundbedürfnissen der Mehrheit und geht nicht auf die individuellen Lebenssituationen Einzelner ein.

So wirken sich Erwerbslücken und tiefere Einkommen – etwa durch Teilzeitarbeit – stark auf das Vorsorgevermögen aus. Frauen sind davon überdurchschnittlich betroffen: Laut Bundesamt für Statistik erhalten sie in der Schweiz im Schnitt rund 31 Prozent (Stand 2024) weniger Rente als Männer. Dieser Unterschied wird «Gender Pension Gap» genannt.

Für Frauen ist es also umso wichtiger, die Weichen für die eigene Vorsorge möglichst früh zu stellen. So ermöglichen Sie es sich, im Alter so zu leben, wie Sie es sich wünschen. In diesem ersten Modul schauen wir uns an, wie das Schweizer Vorsorgesystem mit seinen drei Säulen funktioniert – damit Sie Ihre Vorsorge gezielt und mit gutem Gefühl angehen können.

Der Gender Pension Gap: Was steckt dahinter?

Warum erhalten Frauen im Durchschnitt weniger Altersrente als Männer? Das liegt zum einen an individuellen Lebensverläufen und zum anderen an einem System, das lange von klassischen Rollenbildern geprägt war. Die Realität sieht heute so aus:

- Tiefere Einkommen: Frauen arbeiten häufiger in Branchen mit tieferen Löhnen und öfter in Teilzeit. Aber Frauen verdienen in der Schweiz auch in vergleichbaren Positionen durchschnittlich weniger als Männer (Gender Pay Gap). Dies führt zu geringeren Einzahlungen sowohl in die staatliche (1. Säule) als auch in die berufliche (2. Säule) Vorsorge und zu geringerem Vermögen, das für Sparen in der 3. Säule zur Verfügung steht.

- Erwerbspausen: Viele Frauen unterbrechen im Vergleich zu Männern ihre Erwerbstätigkeit für die Betreuung der Kinder oder von pflegebedürftigen Angehörigen (Gender Care Gap). Diese Jahre, in denen keine Beiträge in die drei Säulen einbezahlt werden, hinterlassen Lücken in der Vorsorge.

- Abhängigkeit vom Partner: Wer sich finanziell auf den Partner oder die Partnerin verlässt, erhält im Fall einer Scheidung zwar die Hälfte des während der Ehe angesparten Guthabens aus der Pensionskasse (2. Säule). Doch oft reicht das nicht aus, um allfällige Vorsorgelücken zu schliessen.

- Vermögen und Investitionen: Frauen investieren tendenziell zurückhaltender – vor allem in jungen Jahren. Ausserdem legen sie ihr Geld vorsichtiger an. Dadurch können Renditechancen entgehen, die langfristig auch für die Vorsorge entscheidend sind.

- Lebenserwartung und Pflegekosten: Statistiken zeigen, dass Frauen im Schnitt länger leben. Das bedeutet: Das Vorsorgevermögen muss über einen längeren Zeitraum reichen und die höheren Gesundheits- und Pflegekosten decken.

Gehen Sie Ihre Vorsorge frühzeitig an, um entspannt in die Zukunft zu blicken. Gern unterstützen wir Sie dabei. Vereinbaren Sie dazu ein unverbindliches Beratungsgespräch bei unseren Fachpersonen.

Anna spricht Fakten: Diese Zahlen sollten Sie kennen

- 1 von 4 Frauen hat im Alter keine Pensionskasse, weil sie nie ein versicherungspflichtiges Einkommen hatte.

- Frauen erhalten in der Schweiz im Schnitt rund 31 Prozent weniger Rente als Männer. Das sind jährlich über 16 000 Franken Unterschied.

- Frauen sind fast doppelt so oft von Altersarmut betroffen wie Männer.

- 6 von 10 Frauen in der Schweiz arbeiten Teilzeit.

- Frauen leben rund 3-5 Jahre länger als Männer.

- 7 von 10 Frauen empfehlen, sich bereits in jungen Jahren aktiv um die eigene Altersvorsorge zu kümmern.

Die drei Säulen des Schweizer Vorsorgesystems auf einen Blick

Um beim Optimieren der eigenen Vorsorge die richtigen Hebel zu finden, ist es wichtig zu verstehen, wie das Vorsorgesystem der Schweiz aufgebaut ist.

Die Altersvorsorge in der Schweiz basiert auf dem 3-Säulen-System:

3. Säule: 3a und 3b – die private Vorsorge

Für viele in der Schweiz lebende Personen reichen die Bezüge aus der 1. und 2. Säule nicht aus, um ihren Lebensstandard im Alter in gleichem Mass aufrechtzuerhalten. Mit der 3. Säule können Sie über folgende Optionen freiwillig zusätzlich fürs Alter sparen:

- Die gebundene Vorsorge (Säule 3a) bietet steuerliche Vorteile, wenn Sie regelmässig auf ein spezielles Vorsorgekonto einzahlen. Ihr 3a-Guthaben ist grundsätzlich bis zur Pensionierung gebunden. Es gibt jedoch Ausnahmen, die einen vorzeitigen Bezug ermöglichen – beispielsweise für den Kauf von Wohneigentum, den Schritt in die Selbstständigkeit oder bei Auswanderung.

- In der freien Vorsorge (Säule 3b) können Sie mit mehr Flexibilität sparen – zum Beispiel auf einem Sparkonto oder mit einer Versicherung – und sich das Kapital bereits vor Ihrer Pensionierung auszahlen lassen. Allerdings bietet die Säule 3b keine Steuervorteile.

Das Schweizer Vorsorgesystem steht heute allerdings unter Druck: Die Bevölkerung wird immer älter, und so kommen immer mehr ältere Menschen, die Renten beziehen, auf weniger Erwerbstätige, die einzahlen. Reformen wie ein höheres Rentenalter sind ständig in Diskussion.

Umso wichtiger ist es, mit der 3. Säule frühzeitig selbst vorzusorgen und vom Zinseszinseffekt zu profitieren. Denn: Wer heute investiert, kann durch den Zinseszinseffekt langfristig ein erhebliches Vermögen aufbauen und so die finanzielle Sicherheit im Alter erhöhen. Wie stark dieser Effekt sein kann, zeigen wir Ihnen in einem anschaulichen Rechenbeispiel in Modul 4.

Annas Glossar: Die wichtigsten Vorsorgebegriffe erklärt

- AHV/1. Säule: Die AHV ist die staatliche Altersvorsorge. Alle Menschen in der Schweiz zahlen im Laufe ihres Lebens Beiträge ein. Ab dem Rentenalter erhalten Sie daraus eine monatliche Rente.

- Altersguthaben: Ihr Altersguthaben ist das Geld, das Sie in der beruflichen Vorsorge (in Ihrer Pensionskasse) über die Jahre angespart haben. Es entsteht durch Ihre Einzahlungen, die Beiträge Ihres Arbeitgebers respektive Ihrer Arbeitgeberin und die Zinsen. Sie erhalten es bei der Pensionierung als Rente, auf Wunsch als einmalige Auszahlung oder in einer Mischvariante.

- BVG/2. Säule: Das BVG ist das Gesetz, das die berufliche Vorsorge regelt. Wer angestellt ist und ausreichend verdient, spart in der Pensionskasse automatisch Altersguthaben für später an. Ihre Arbeitgeberin respektive Ihr Arbeitgeber und Sie zahlen dazu monatlich Geld ein.

- Freizügigkeitskonto: Die Pensionskasse wird von Arbeitgebenden vorgegeben. Verlassen Sie Ihren Arbeitsplatz, treten aus der Pensionskasse Ihrer Arbeitgebenden aus und haben noch keine neue Pensionskasse, so wird Ihr Vorsorgevermögen auf ein Freizügigkeitskonto übertragen. Sobald Sie wieder eine Anstellung in der Schweiz haben, wird Ihr Freizügigkeitskonto aufgelöst und Ihr Vermögen an die Pensionskasse Ihres aktuellen Arbeitgebers respektive Ihrer aktuellen Arbeitgeberin überwiesen.

- Gender Pension Gap: Der Gender Pension Gap beschreibt den Unterschied zwischen den Alterseinkommen von Frauen und Männern. In der Schweiz erhalten Frauen im Schnitt deutlich weniger Rente – unter anderem, weil sie öfter in Teilzeit arbeiten, weniger verdienen oder Erwerbspausen einlegen.

Heute vorsorgen – morgen abgesichert sein

Die Altersvorsorge wird oft aufgeschoben – das ist nicht nötig. Vermeiden Sie diese drei Verhaltensweisen:

- Sie informieren sich nicht über Ihre eigene Vorsorgesituation – sei es, weil Sie gänzlich auf das System der 1. und 2. Säule vertrauen oder weil Sie sich mit der Komplexität des Systems überfordert fühlen.

- Sie überlassen Ihre eigene Altersvorsorge Ihrem Partner oder ihrer Partnerin, ohne zu wissen, in welchem Umfang vorgesorgt wird und wie viel Vorsorgevermögen Sie zum Zeitpunkt der Pensionierung zur Verfügung haben werden.

- Sie optimieren Ihre Vorsorge nicht, weil Sie glauben, dass es bereits zu spät ist, oder Sie damit zu viel Aufwand verbinden.

Die Altersvorsorge kann jedoch immer optimiert werden – ob als Berufseinsteigerin, junge Mutter, Selbstständige oder kurz vor der Pensionierung. Wichtig ist nur, dass Sie jetzt den ersten Schritt machen. Denn je früher Sie sich darum kümmern, desto besser können Sie die Möglichkeiten der drei Säulen nutzen. In den Modulen 2 bis 4 erlangen Sie das Grundwissen zu den drei Säulen unserer Altersvorsorge. In Modul 5 zeigen wir Ihnen, wie Sie je nach Lebensabschnitt konkret vorgehen können, um Ihre Altersvorsorge zu optimieren.

Kundinnen fragen – Anna antwortet

Hilfreiches Tool

Hilfreiches Tool

Pensionierungsrechner

Werde ich im Alter ausreichend Geld haben? Der Vorsorgerechner zeigt Ihnen, ob Sie eine Vorsorgelücke haben und wie Sie entspannt in die Zukunft blicken können.

Weiterführende Artikel zum Thema

Hier stehen Sie auf Ihrem persönlichen Lernpfad

- Modul 1Das Schweizer Vorsorgesystem verstehen und die richtigen Entscheidungen für Ihre Zukunft treffen

Women's Wealth Academy

Frauen, die sich aktiv um ihre Finanzen kümmern, erhöhen ihre Chance auf finanzielle Sicherheit und blicken optimistischer in die Zukunft. Nehmen Sie Ihre Finanzen in die eigenen Hände.