Pianificazione patrimoniale strategica

Le opportunità della trasmissione patrimoniale in vita

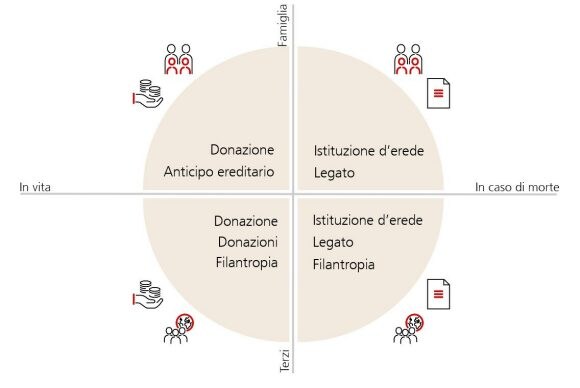

Prima o poi, la questione di cosa fare con il proprio patrimonio interessa la gran parte delle persone. Ma come fare per trasferirlo in maniera snella e sostenibile? Di seguito esamineremo vari approcci e la relativa gestione nella pratica.