O'Connor Global Multi-Strategy Alpha Quartalsschreiben

Wie kann man dynamisch sein und auf ein sich schnell veränderndes makroökonomisches Umfeld reagieren, wenn die Marktperformance aufden Kopf gestellt wurde.

![]()

header.search.error

Wie kann man dynamisch sein und auf ein sich schnell veränderndes makroökonomisches Umfeld reagieren, wenn die Marktperformance aufden Kopf gestellt wurde.

Wenn man in den Osterferien verreist ist, wurde man von Streiks und Wetterereignissen daran erinnert, dass selbst der beste Plan nicht immer funktioniert und man flexibel und anpassungsfähig bleiben muss.

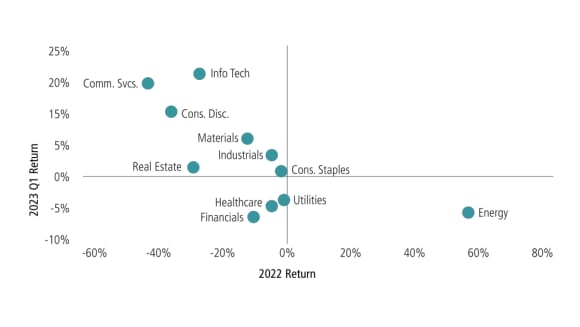

Von den Ereignissen und der Performance an den Finanzmärkte ist in diesem Jahr eine ähnliche Botschaft an die Anleger ausgegangen, da man hier dynamisch sein und auf einen sich schnell verändernden gesamtwirtschaftlichen Hintergrund reagieren muss. Betrachtet man beispielsweise die Renditen für die einzelnen Sektoren des S&P 500 aus dem 1. Quartal 2023 im Vergleich zu 2022, so sehen wir, wie die Performance weitgehend auf den Kopf gestellt wurde – ein Szenario, das zu Beginn des Jahres kaum jemand vorhergesagt hatte.

Abbildung 1: 2022 vgl. mit dem 1. Quartal 2023 S&P 500 Renditen nach Sektoren

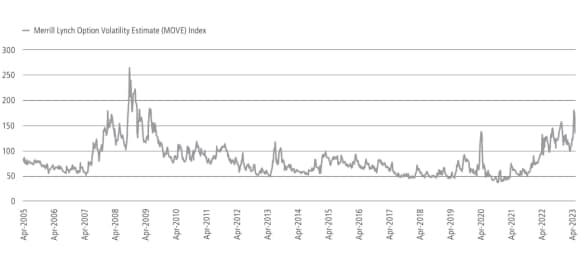

Der Zusammenbruch der Silicon Valley Bank (SVB) und die Turbulenzen im breiteren Bankensystem zeigen, dass der schnelle geldpolitische Straffungszyklus der letzten Quartale erhebliche Auswirkungen auf die Finanzmärkte hat. Der MOVE Index of Treasury Volatility hat im März ein Niveau erreicht, das zuletzt in der weltweiten Finanzkrise zu beobachten war, auch wenn wir in den Folgewochen einen schnellen Abverkauf der Volatilität in allen Anlageklassen beobachten konnten. Vor diesem Hintergrund erachten wir das Tempo, mit dem die Behörden zu Eingriffen bereit waren, um die Märkte in einer potenziell kritischen Situationen zu stabilisieren, als bemerkenswert, und es begrenzt das Ansteckungsrisiko.

Abbildung 2: Die Volatilität von Staatsanleihen erreicht die höchsten Niveaus seit der weltweiten Finanzkrise

Wir sind uns der zukünftigen Folgen dieser jüngsten Ereignisse bewusst und positionieren uns in einigen Strategien entsprechend. Schon vor dem Zusammenbruch der SVB haben wir eine Verschärfung der Standards für die Kreditvergabe beobachtet, die sich auch weiterhin auf Teile der Wirtschaft auswirken wird, z. B. direkt auf das verarbeitende Gewerbe. Der Anstieg in der C&I-Kreditumfrage deutet darauf hin, dass die Banken ihre Kredite straffen. Und das führt in der Regel zu einem Rückgang bei den ISM-Neubestellungen.

Abbildung 3: C&I-Kreditumfrage – Kreditverknappung der Banken

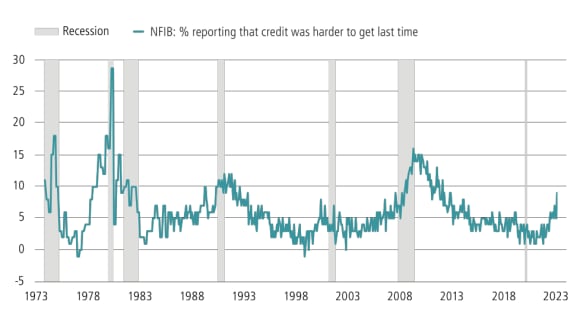

In der jüngsten Umfrage der National Federation of Independent Business (NFIB), die im März durchgeführt wurde, haben 9 % der kleinen Unternehmen in den USA angegeben, dass ihr letzter Kredit schwieriger zu bekommen war als bei früheren Anträgen – und das ist die bedeutendste Verschlechterung seit über zwanzig Jahren.

Abbildung 4: National Federation of Independent Business (NFIB) – Kredite sind schwieriger zu bekommen

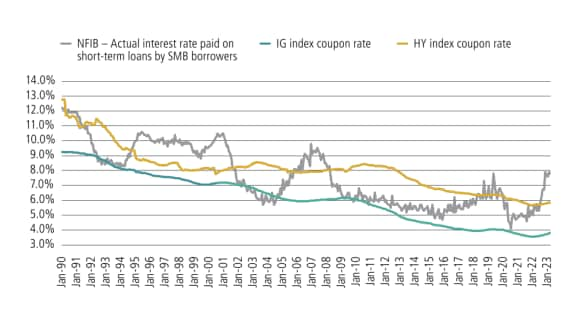

Beim Vergleich des tatsächlichen Zinssatzes für kurzfristige Kredite von kleinen und mittleren Unternehmen (KMU) als Kreditnehmer mit der Höhe der Zinssätze für High Yield-Anleihen war der Spread selten breiter. Derartige Situationen sind häufig im Zusammenhang mit schmerzhaften Wirtschaftskrisen zusammengefallen.

Abbildung 5: Spreadausweitung zwischen dem tatsächlich gezahlten NFIB-Zinssatz für kurzfristige Kredite von KMU-Kreditnehmern und der Höhe der Zinssätze im High Yield Index

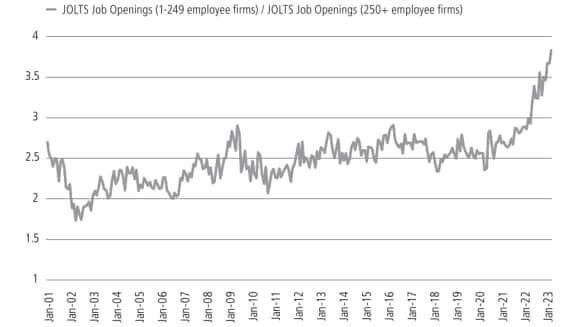

Ein Problem für die künftige Entwicklung der US-Wirtschaft ist die Verknappung auf dem Arbeitsmarkt des Landes, die vom Personalbedarf kleinerer Unternehmen weiter verschärft wird: Der Bedarf an Arbeitskräften von KMU beläuft sich auf fast das Vierfache der grösseren Unternehmen.

Abbildung 6: Job Openings and Labor Turnover Survey (JOLTS) - Die Nachfrage nach Arbeitskräften ist in kleinen und mittleren Unternehmen höher als bei grösseren Unternehmen

Bei einigen unserer Aktienstrategien haben wir eine vorsichtigere Einschätzung für Unternehmen einfliessen lassen, die stärker mit der US-Wirtschaft verbunden sind, da in den Kreditkartendaten und den Unternehmenskommentaren einige Schwächephasen zu erkennen sind. Industrie- und Rohstoffunternehmen - Unternehmen, die von Verbrauchern mit niedrigem und mittlerem Einkommen oder der einfachen Verfügbarkeit von Krediten abhängig sind - stehen besonders im Fokus. Im Gegensatz dazu beobachten wir nach wie vor eine Stärke in den High-End-Konsumbereichen wie dem Luxus, die von der Wiedereröffnung in China und den damit verbundenen Reisetrends unterstützt werden. Bei zyklischen Werten sehen wir auch Chancen, insbesondere im Hinblick auf die Energiewende, wo das Gewinnwachstum in den kommenden Jahren offensichtlich und risikobefreit zu sein scheint.

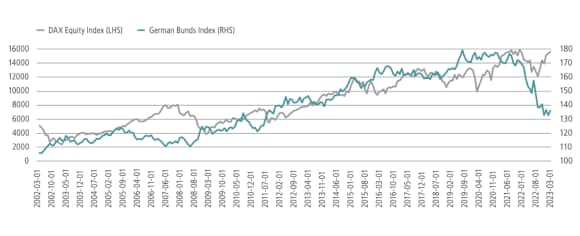

Die jüngste Divergenz zwischen dem DAX und den Bundesanleihen belastet unser europäisches Team. Auf der Long-Seite sehen wir interessantere Chancen bei defensiveren Subgruppen von Anleihen aus den Bereichen Basiskonsumgüter, Infrastruktur und Versorger, während wir uns gleichzeitig Sorgen um die Umsatz- und Margenerwartungen von verschiedenen zyklischen Industrietiteln aus Deutschland für die Jahre 2023 und 2024 machen.

Abbildung 7: Unterschiedliche Höhen von DAX und Bundesanleihen-Index

Bei den Krediten führen die Probleme der regionalen Banken in den USA zu einer Verknappung und Verteuerung der Kredite und zu einer grösseren Streuung bei der Verfügbarkeit von Krediten für Unternehmen, was unserer Meinung nach unseren Strategien zugute kommen dürfte. Kredit- und Kredit-Betas entwickelten sich schwächer als Aktien und auf der Ebene eines einzelnen Emittenten bietet das auch interessante Relative-Value-Chancen. Die Unternehmen nehmen sich mehr Zeit, um ihre Verschuldung und ihre Finanzierungspläne zu überprüfen - was unserer Meinung nach einigen unserer eigenwilligen Situationen bei Wandelanleihen zugute kommen kann, da die Emittenten versuchen, bestimmte Laufzeiten zurückzukaufen. Darüber hinaus haben wir gesehen, wie die jüngsten M&A-Aktivitäten auch Wertpotenzial für unsere Positionen katalysieren können.

Im Bereich der breiteren Fusionsarbitrage haben wir in den letzten Wochen einen bemerkenswerten Anstieg der strategischen und PE-geführten Aktivitäten beobachtet, und einige der günstigeren Transaktionen wurden mitten der kartellrechtlichen Meldungen geschlossen. Die Komplexität vieler Transaktionen hat in letzter Zeit jedoch zu einem pauschalen Ansatz bei der Erhebung von Risikoprämien für die Fusionsarbitragen geführt und erfordert einen differenzierteren und diskretionären Ansatz.

Wir erwarten nach wie vor ein sich schnell veränderndes makroökonomisches Umfeld mit unterschiedlichen Auswirkungen auf verschiedene Branchen und Unternehmen, wodurch der eigenwillige Prozess unserer Teams zur Generierung von Alpha unterstützt wird. Die genaue Entwicklung der Märkte bleibt ungewiss, die Pläne müssen geändert und angepasst werden - aber wir sind bereit, schnell zu reagieren und uns anzupassen.

Wie immer danken wir Ihnen für Ihre anhaltende Unterstützung.

Erfahren Sie mehr zu den Mitgliedern des Teams, das für die strategische Ausrichtung von UBS Asset Management verantwortlich ist.