Nous sommes là pour vous

Prenez rendez-vous pour un entretien-conseil sans engagement ou appelez-nous directement si vous avez des questions.

![]()

header.search.error

Logement en propriété

Les propriétaires ont parfois mieux à faire avec leurs liquidités qu’amortir leur hypothèque, par exemple constituer un patrimoine. Grâce à la baisse des taux hypothécaires, cette stratégie est devenue encore plus intéressante.

Contenu

Un logement en propriété représente à la fois un risque et une opportunité pour la constitution de patrimoine. D’une part, il immobilise beaucoup de capital et représente un risque de concentration pour le développement du patrimoine. D’autre part, il offre, en combinaison avec une hypothèque, un levier intéressant pour faire croître son patrimoine.

Les propriétaires parviennent souvent à constituer des réserves de liquidités considérables au fil des ans, malgré les dettes hypothécaires. Avant 2022, ils ont notamment profité des faibles coûts d’utilisation des logements en propriété. Lorsqu’une hypothèque doit être renouvelée, la question se pose de savoir si les réserves de liquidités accumulées doivent ou non être utilisées pour l’amortissement. Dans l’affirmative, elles seraient liées en tant que fonds propres dans le bien immobilier, ce qui augmenterait le risque de concentration.

Une alternative consiste à renoncer à l’amortissement volontaire. Lorsque vous prolongez l’hypothèque, vous pouvez investir vos liquidités dans d’autres placements rentables. Si votre taux de nantissement est bas, vous pouvez même envisager une augmentation de l’hypothèque. Le calcul est simple: si le rendement attendu des placements est supérieur aux coûts hypothécaires, l’investissement en vaut la peine.

La stratégie consistant à utiliser les hypothèques comme moyen de constituer un patrimoine est devenue encore plus attractive en 2024, car les taux hypothécaires ont considérablement baissé. D’ailleurs, il est peu probable que les logements en propriété subissent une perte de valeur nominale dans les prochaines années, en raison de la pénurie sur le marché.

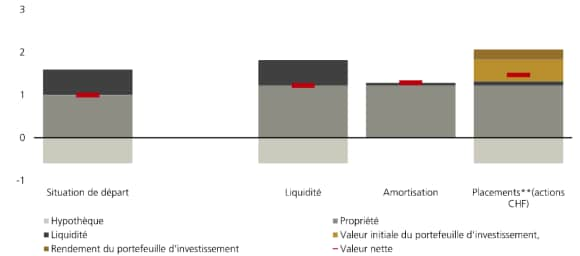

Dans quelle mesure la constitution de patrimoine à long terme au moyen d’une hypothèque pourrait-elle être une stratégie payante pour vous? C’est ce qu’illustre l’exemple suivant: un logement a une valeur de 1 million de CHF. L’hypothèque représente 60% de la valeur de l’immeuble et les liquidités s’élèvent à 600 000 CHF, pour simplifier. Généralement, la valeur d’un logement augmente à long terme d’environ 2% par an et celle d’un portefeuille d’actions suisses diversifié évolue en fonction des attentes actuelles du marché.

S’agissant des liquidités disponibles, le ménage concerné a, grosso modo, le choix entre trois stratégies: les conserver, rembourser l’hypothèque ou investir.

Stratégie | Conserver les liquidités | Amortir l’hypothèque | Investir | ||||

| La combinaison de liquidités et d’hypothèque est la solution la moins rentable à long terme. | L’amortissement de l’hypothèque réduit la charge d’intérêts. | Si les rendements potentiels des investissements sont nettement supérieurs aux paiements d’intérêts, le rendement total attendu surpasse celui des autres stratégies. | ||||

Rendement total par an | 1,4% | 2% | 3,8% |

La stratégie consistant à investir les liquidités n’est pas une option à court terme, mais vise surtout des rendements à long terme. Après dix ans, la différence de rendement serait nette: le ménage considéré dans l’exemple qui aurait investi ses liquidités aurait vu son patrimoine augmenter d’environ 250 000 CHF.

Conseil compétent adapté à votre situation

Bénéficiez d’un entretien-conseil gratuit et d’une offre individuelle sur demande. Nous prendrons une décision d’octroi de crédit sous 48 heures.

Des gains à long terme sont nécessaires pour le succès de la stratégie d’investissement. Avec quels placements les propriétaires peuvent-ils obtenir de tels revenus? Dans notre exemple, les liquidités ont été investies dans un portefeuille modèle diversifié et équilibré comportant des actions suisses. Avec un tel portefeuille d’actions en francs, le rendement annuel attendu à long terme est de 6 à 7%. Un pourcentage élevé d’actions peut être particulièrement intéressant pour les propriétaires de moins de 50 ans, qui ont un horizon de placement relativement long.

Comme le pourcentage d’actions accroît également la volatilité de la fortune investie, il peut être judicieux d’utiliser une partie des fonds disponibles pour des placements moins risqués. Si l’investissement est réparti à parts égales entre des obligations et des actions suisses, le rendement attendu à long terme est d’environ 4% par an. La rentabilité serait ainsi, en moyenne, probablement nettement plus élevée en moyenne que le taux hypothécaire moyen de 1,7% (automne 2024).

Avant de choisir cette stratégie d’investissement, vous devez avoir conscience des risques possibles qui y sont associés. Le plus grand risque est une augmentation significative des taux d’intérêt et donc des frais hypothécaires. Cela ne pèse pas seulement sur le budget du ménage, mais peut également réduire la valeur du logement ainsi que celle du portefeuille d’investissement. Dans l’exemple ci-dessus, une augmentation du taux hypothécaire à 3%, une faible performance boursière et l’absence de plus-value de l’immeuble sur dix ans entraîneraient un rendement total de 0%. Les acheteurs et les investisseurs peu enclins au risque choisissent donc généralement des taux de nantissement peu élevés à des conditions fixes. Par ailleurs, un échelonnement des durées des prêts hypothécaires peut également être une possibilité. On peut ainsi réduire le risque de devoir refinancer la totalité de l’hypothèque à un moment défavorable.

Des mesures réglementaires visent également à protéger contre une combinaison trop risquée de dettes immobilières élevées et d’investissements boursiers. Les autorégulations de l’Association suisse des banquiers (ASB) prévoient ainsi que les dettes hypothécaires pour les logements en propriété doivent être remboursées à hauteur des deux tiers de la valeur de nantissement dans un délai de 15 ans. De plus, selon le calcul de la capacité financière, les coûts théoriques de l’hypothèque ne devraient pas dépasser un tiers du revenu, ce qui limite le montant maximal du nantissement.

Un taux de nantissement constant et modéré est financièrement intéressant pour de nombreux propriétaires et libère des fonds pour des placements rentables. Ainsi, pour autant que les investissements rapportent, il est possible d’augmenter son patrimoine même après déduction de tous les coûts.

Les éventuels impôts ne changent rien à cet avantage. Les propriétaires sont imposés à payer l’impôt sur la valeur locative et peuvent en contrepartie déduire les intérêts hypothécaires. L’impôt sur la valeur locative est dû de toute façon et ne devrait pas être un critère pour déterminer comment un ménage utilise ses liquidités. En revanche, si vous adoptez une approche passive et ne placez pas vos liquidités, vous renoncez à des gains potentiels.

Prenez rendez-vous pour un entretien-conseil sans engagement ou appelez-nous directement si vous avez des questions.

Disclaimer