Siamo personalmente al vostro fianco

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

![]()

header.search.error

Spese di ristrutturazione detraibili

Quali sono le spese di ristrutturazione detraibili? Qui trovate alcuni consigli utili.

Contenuto:

Ristrutturare un appartamento o una casa conviene due volte: il fattore benessere aumenta, il carico fiscale diminuisce. Le spese di manutenzione della propria abitazione sono detraibili dalle imposte. Ma quali spese sono considerate «di manutenzione» e quali no?

Gli uffici cantonali delle imposte distinguono tra spese per conservare il valore della proprietà, che sono deducibili ai fini fiscali, e investimenti per l’aumento del valore, che non lo sono.

Ristrutturare un impianto di riscaldamento obsoleto o rinnovare il bagno sono lavori che vanno eseguiti ogni tot anni per conservare il valore di un immobile. Senza questi lavori, l’immobile perderebbe valore o sarebbe meno fruibile. Queste spese sono anche definite costi di manutenzione e riducono il valore locativo imponibile.

Le spese che aumentano il valore sono quelle per le trasformazioni, gli elementi di lusso e gli ampliamenti, come ad esempio una nuova veranda. Queste spese contribuiscono a ridurre l’imposta sulle plusvalenze immobiliari dovuta in caso di vendita successiva, in quanto considerate costi d’investimento, ma non è possibile dedurle dal reddito imponibile.

Solo se si ristrutturano o riparano queste parti dell’edificio in un secondo momento, questi lavori sono considerati come volti a conservare il valore dell’immobile e detraibili dall’imposta sul reddito. Ma c’è un’importante eccezione: di solito possono essere detratti anche gli investimenti che servono a risparmiare energia e a proteggere l’ambiente.

Il cambiamento di sistema nell’imposizione della proprietà abitativa è stato approvato nella votazione popolare del 28 settembre 2025. Il valore locativo per le abitazioni principali e secondarie sarà abolito, la deduzione degli interessi passivi privati sarà fortemente limitata e la deduzione dei costi di manutenzione soppressa. I cantoni avranno ora la possibilità di introdurre un’imposta reale cantonale sulle seconde abitazioni ad uso proprio. La data esatta di entrata in vigore non è ancora nota. Fino ad allora valgono le norme sulle deduzioni fiscali descritte nell’articolo.

Gli investimenti volti alla conservazione del valore comprendono principalmente misure ricorrenti per la manutenzione e la riparazione dell’immobile e dell’ambiente circostante. Anche la sostituzione di elementi esistenti con impianti equivalenti (ad es. riscaldamento) serve a conservare il valore.

Queste misure non modificano l’immobile nella sua struttura e destinazione d’uso e sono caratterizzate dal fatto che devono essere eseguite nuovamente dopo un certo periodo di tempo. Si presume che un immobile venga ristrutturato più volte nel corso della sua vita. Inoltre, ci sono sempre riparazioni da effettuare. Eccone alcuni esempi:

Le spese che portano a un incremento permanente del valore dell’immobile non costituiscono costi di manutenzione, bensì investimenti che aumentano il valore. Se, ad esempio, installate una sauna, acquistate elettrodomestici di qualità superiore per la cucina, il bagno o la cantina o ampliate il sottotetto, la vostra casa sarà a lungo termine di livello superiore, meglio attrezzata e quindi più pregiata di prima. In ogni caso si confronta il valore dell’impianto sostituito, non il valore dell’immobile nel suo complesso.

L’esempio riportato qui di seguito può aiutarvi a stabilire se si tratta di un intervento di conservazione o aumento del valore. Ristrutturare un bagno degli anni Sessanta sostituendo la vecchia vasca con una nuova è molto probabile che venga classificato come misura di conservazione del valore ai fini fiscali. Trasformarlo in una zona benessere con una vasca idromassaggio non lo è.

Prima di effettuare i lavori di ristrutturazione, è meglio informarsi presso il proprio cantone sulle spese considerate di conservazione del valore.

Potete dichiarare i costi di ristrutturazione nella dichiarazione dei redditi annuale sotto forma di importo forfettario oppure dichiarare i costi effettivi. Scegliete la variante che vi offre i maggiori risparmi fiscali. Ogni anno potete scegliere se per voi è meglio indicare i costi effettivi o un importo forfettario. Potete scegliere per ogni proprietà, ai fini delle imposte statali e federali, se dedurre un importo forfettario o i costi effettivi.

L’importo della deduzione forfettaria dipende dall’età dell’edificio o dell’appartamento e varia anche da cantone a cantone. Nella «Guida alla dichiarazione d’imposta» è riportato l’ammontare della deduzione. Nella maggior parte dei cantoni, è compreso tra il 10% del valore locativo per gli immobili più giovani (meno di 10 anni) e il 20% per quelli più vecchi. Le spese forfettarie non devono essere sostenute per intero e non necessitano di documentazione.

Se dichiarate i costi effettivi, dovete fornire prove concrete delle vostre spese. Se l’ufficio delle imposte non è in grado di verificare la documentazione o se mancano le ricevute, può consentire solo una deduzione forfettaria.

A causa dell’entità tipicamente più elevata dei lavori di ristrutturazione di vecchi edifici, si applica quanto segue: più l’immobile è vecchio, maggiori sono i costi sostenuti e più è ragionevole dedurre i costi effettivi invece dell’importo forfettario. Con un’abile pianificazione, è possibile dedurre più costi di quelli effettivamente sostenuti.

A tal fine, si sostengono diverse spese di manutenzione deducibili, come le riparazioni periodiche, ciascuna delle quali è inferiore all’importo forfettario, in «anni di ristrutturazione» e si deducono effettivamente in quell’anno. Negli altri anni potrete poi detrarre l’importo forfettario.

Detrazione effettiva | Detrazione effettiva | Detrazione forfettaria | Detrazione forfettaria |

|---|---|---|---|

Detrazione effettiva | Conviene usufruirne negli anni con importanti lavori di ristrutturazione. | Detrazione forfettaria | Conviene negli anni senza grandi ristrutturazioni. |

Detrazione effettiva | Si possono detrarre le spese effettivamente sostenute. | Detrazione forfettaria | Nella maggior parte dei cantoni è possibile detrarre un importo forfettario del 20% del valore locativo per le spese di manutenzione se la casa o l’appartamento ha più di 10 anni (o del 10% se l’immobile è più recente). |

Detrazione effettiva | Conservate fatture e ricevute. Dovete elencare e presentare con precisione tutti gli importi, le prestazioni e i beneficiari. | Detrazione forfettaria | Non è necessario presentare documenti giustificativi. |

Quali sono le caratteristiche e le restrizioni speciali che si applicano alla detraibilità fiscale?

Se l’intervento di ristrutturazione contiene sia elementi che conservano il valore sia elementi che lo aumentano, solo la parte che conserva il valore viene presa in considerazione per la detrazione. Ai fini della delimitazione, l’ufficio delle imposte richiede informazioni precise sullo stato e sulle dotazioni degli edifici esistenti prima e dopo la trasformazione e sui lavori eseguiti.

I proprietari di case o appartamenti possono beneficiare di incentivi fiscali per investire nel miglioramento dell’efficienza energetica o in energie rinnovabili. Le spese sostenute e non sovvenzionate dallo Stato possono essere detratte dall’imposta federale diretta. Anche nella maggior parte dei cantoni queste spese sono detraibili dalle imposte statali e comunali.

I lavori di manutenzione non sono lavori di ristrutturazione, ma sono detraibili, ad esempio per l’ascensore, inoltre anche, i premi di assicurazione dell’edificio e l’imposta sugli immobili. Quest’ultima, però, non viene riscossa da tutti i cantoni.

Oltre al costo dei materiali, le spese detraibili comprendono anche il costo delle prestazioni di artigiani, come i lavori di idraulica o di copertura del tetto per la costruzione di un impianto solare fotovoltaico o termico sul tetto. I lavori eseguiti autonomamente non sono detraibili.

I costi di esercizio, come le spese per l’energia di riscaldamento, l’elettricità, l’acqua, le acque reflue e le tasse sui rifiuti, non sono costi di manutenzione e quindi non sono detraibili.

Informatevi preventivamente presso il vostro cantone su cosa è considerato ristrutturazione per la conservazione del valore.

Con il prodotto «Ipoteca Renovation UBS», UBS vi supporta nei progetti di ristrutturazione e nei risanamenti ad alta efficienza energetica. Offre condizioni di interesse particolarmente convenienti e un’ulteriore riduzione del tasso d’interesse se viene dimostrato un elevato standard energetico o se il risanamento energetico corrisponde ad almeno la metà della spesa totale.

Informazioni utili per detrarre le spese di ristrutturazione dalle imposte

Non è necessario detrarre le spese per le ristrutturazioni finalizzate al risparmio energetico o a ridurre l’impatto ambientale in un unico periodo fiscale. Dal 2020 è possibile ripartire queste spese su un massimo di tre periodi fiscali consecutivi. Questo ha il vantaggio che i grandi investimenti che superano il reddito in un periodo fiscale possono ora avere un effetto di riduzione delle imposte sul reddito negli anni successivi.

Prima demolire, poi ricostruire: se sostituite un edificio non efficiente dal punto di vista energetico con un nuovo edificio efficiente dal punto di vista energetico e altrimenti equivalente sullo stesso fondo, i costi di smantellamento, demolizione, rimozione e smaltimento sono deducibili.

È meglio distribuire su più periodi fiscali i lavori di ristrutturazione importanti, i cui costi sono superiori alla possibile detrazione forfettaria. In questo modo si passa a un livello di progressione inferiore. A tal fine, è possibile far eseguire i lavori in singole fasi di ristrutturazione o in più anni. In quest’ultimo caso, dovete distinguere chiaramente tra le spese del vecchio e del nuovo anno. Di norma, è necessaria una fatturazione in diversi periodi fiscali. Tuttavia, le autorità fiscali tengono spesso conto anche della data di pagamento.

Il lavoro svolto e le fatture pagate devono essere chiaramente riconducibili ai due anni. Se in un anno sono necessarie ristrutturazioni urgenti, è meglio rimandare le altre ristrutturazioni all’anno successivo. I progetti edilizi più grandi dovrebbero essere pianificati con uno specialista che possa consigliarvi sulle opzioni di scaglionamento.

Ristrutturare rispettando il clima conviene

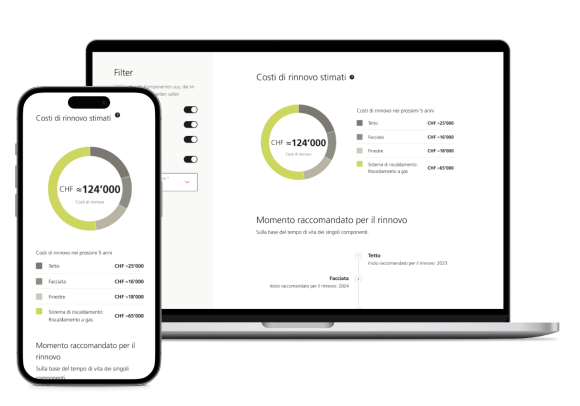

Calcolate gratuitamente e in pochi passaggi il fabbisogno energetico stimato, e individuate i punti da ristrutturare e le emissioni di CO2 del vostro immobile.

Ci sono cantoni che imputano il costo della ristrutturazione alla data di pagamento e altri che lo imputano alla data della fattura. Altri ancora consentono entrambi i metodi o hanno regolamenti differenziati. Per risparmiare sulle imposte, è essenziale prestare molta attenzione alle peculiarità cantonali. Informatevi in anticipo su come il vostro cantone determina il riferimento temporale.

Le ristrutturazioni che aumentano il valore di un immobile, come la trasformazione di un sottotetto, non sono detraibili ai fini dell’imposta sul reddito. Tuttavia, per far sì che in caso di vendita successiva vengano riconosciuti come costi d’investimento, riducendo così l’imposta sulle plusvalenze immobiliari, è necessario conservare le ricevute per 20 anni.

A seconda dell’entità, il costo di una ristrutturazione può arrivare rapidamente a decine di migliaia di franchi. Suggeriamo di accantonare fin da subito i fondi per le ristrutturazioni future. Se ogni anno accantonate almeno dall’1 all’1,5% del valore dell’assicurazione dell’edificio potete ristrutturare la vostra casa dopo 10 anni senza dovervi preoccupare di ristrettezze finanziarie.

In alternativa o come integrazione, è possibile prelevare in anticipo o impegnare gli averi previdenziali (2° e 3° pilastro) per la propria abitazione di proprietà. A seconda dell’ipoteca esistente sull’immobile, è anche possibile aumentare l’ipoteca per la ristrutturazione. Con il prodotto «Ipoteca Renovation UBS», UBS vi supporta nei progetti di ristrutturazione e nei risanamenti ad alta efficienza energetica.

Chiunque possieda una casa o un appartamento prima o poi dovrà effettuare lavori di riparazione, ristrutturazione o trasformazione. Se volete risparmiare sulle imposte con le spese di ristrutturazione, dovete informarvi sulle possibilità di detrazione fiscale.

Oltre al miglioramento della qualità della vita, il risparmio fiscale offre un ulteriore incentivo per le misure di ristrutturazione. A maggior ragione se si ottiene anche un risparmio energetico.

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

Disclaimer