El próximo año Comprar calidad

Mensajes importantes

19 de enero de 2024: este análisis de inversión no está actualizado. Contacte a su asesor para información actualizada.

Una nueva versión de esta publicación se publicó en inglés el 8 de enero de 2024. La puede leer aquí.

Esperamos rentabilidades positivas generales tanto para las acciones como para los bonos el próximo año. Pero dentro de cada clase de activo, pensamos que los inversores deben centrarse en la calidad. En renta fija, los bonos de calidad ofrecen rendimientos atractivos y deberían generar revalorización del capital si las expectativas apuntan a una bajada de las tasas de interés, como prevemos. En cuanto a las acciones, las empresas de calidad con balances sólidos y muy rentables, incluidas las del sector tecnológico, parecen las mejor posicionadas para generar beneficios en un entorno de menor crecimiento.

La perspectiva para los bonos

La perspectiva para los bonos

Los bonos repuntaron con fuerza hacia finales de 2023 y en noviembre la renta fija global (índice Bloomberg Global Aggregate) generó los mejores resultados mensuales desde 2008 y los bonos estadounidenses arrojaron las mayores ganancias desde 1985, según el índice Bloomberg US Aggregate. Pero a pesar de las sólidas rentabilidades, creemos que los bonos de calidad pueden seguir subiendo en 2024, a medida que la inflación disminuya, el crecimiento se desacelere y la Reserva Federal recorte las tasas. Si bien el ritmo del repunte de los bonos posiblemente será moderado, los títulos de deuda pública siguen siendo nuestros más preferidos, lo que podría atraer periódicamente los flujos de capital que se dirigen hacia activos considerados refugios de seguridad en un mundo de gran incertidumbre.

Bonos de calidad. Mantenemos la calificación de activos más preferidos para los bonos de alta calidad, especialmente los de grado alto (deuda pública) y los títulos con grado de inversión. Si bien el recorrido alcista reciente de los bonos ha arrastrado los rendimientos a la baja, las perspectivas en materia de rentabilidad siguen siendo atractivas en todos los escenarios y, en particular, si el crecimiento se desacelera más de lo esperado.

Vemos valor en el segmento de duración de 1 a 10 años y especialmente en la duración a cinco años. Creemos que esta parte media de la curva de rentabilidades ofrece una atractiva combinación de rendimientos más altos y mayor estabilidad que en el extremo largo, así como cierta sensibilidad a las expectativas de bajadas de las tasas de interés. Somos ligeramente más cautelosos respecto a los bonos a más largo plazo debido a su mayor vulnerabilidad a los factores técnicos, incluida la elevada oferta actual de títulos del Tesoro estadounidense.

Sí vemos determinadas oportunidades en segmentos de crédito de más riesgo, incluida la deuda de alta rentabilidad y los bonos de mercados emergentes. No obstante, unos requisitos crediticios más estrictos, unos costes de financiación más altos y un crecimiento económico más lento apuntan a unos mayores riesgos de impago. Las primas de riesgo de liquidez también podrían aumentar a medida que la oferta monetaria mundial se reduce. En consecuencia, consideramos que los diferenciales de la deuda de alta rentabilidad son vulnerables a una ampliación respecto a los bonos con grado de inversión y de alta calidad.

La perspectiva para las acciones

La perspectiva para las acciones

Prevemos que se produzca un recorrido alcista moderado de los índices mundiales de renta variable en 2024, al aumentar los beneficios y bajar las tasas de interés y los rendimientos de los bonos. En nuestro escenario de base esperamos que el S&P 500 alcance los 4.700 puntos para diciembre del próximo año.

También prevemos un aumento del 9% en los beneficios por acción de las empresas del S&P 500 el año que viene, después de un resultado plano en 2023. Creemos que unos inventarios adelgazados, los efectos base puntuales en la atención sanitaria y las contribuciones de los beneficios del sector tecnológico y de otras empresas de calidad deberían contrarrestar los escollos cíclicos de un crecimiento económico más lento en Estados Unidos. Prevemos un crecimiento del 3% en el caso de las empresas europeas y del 16% en los mercados emergentes.

En el entorno actual concentrarse en acciones de alta calidad

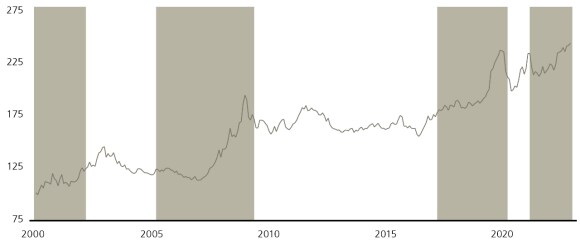

Rentabilidad de las empresas con una ROIC alta (tercio superior del Russell 1000) frente a las de ROIC baja (tercio inferior), neutralidad sectorial, en base 100

También pensamos que los niveles más bajos de tasas de interés y de rendimientos de los bonos deberían de impulsar a las acciones, siempre que se evite una contracción significativa del crecimiento económico. En 2023 la prima de riesgo de la renta variable se deterioró al subir los rendimientos de los bonos, lo que hizo a las acciones cada vez menos atractivas con relación a los bonos. Prevemos que esta tendencia se invertirá en 2024.

Sin duda, la incertidumbre en torno a las perspectivas macroeconómicas y geopolíticas en general crea también mayor incertidumbre en cuanto a nuestras estimaciones de beneficios. A 6 de diciembre, el índice MSCI All Country World cotizaba a 16 veces la relación precio-beneficio de los 12 meses siguientes, alrededor de un 10% por encima de su media de 15 años. Así pues, mantenemos una postura neutral en renta variable en general, mientras aguardamos a que surjan oportunidades para cambiar la asignación a acciones.

Por regiones, nos gustan las acciones de mercados emergentes y situamos a las británicas entre las menos preferidas.

Acciones de calidad. Estas acciones están entre nuestras recomendaciones de mayor convicción en el mercado de renta variable. Creemos que las empresas con fuertes rentabilidades sobre el capital invertido, márgenes operativos resilientes y una deuda relativamente baja en los balances serán las que mejor posicionadas estén para continuar generando beneficios en un entorno de menor crecimiento.

Un barómetro de estos valores, el índice MSCI ACWI Quality, históricamente ha rendido 1 punto porcentual más que el MSCI ACWI en periodos de seis meses en los que el crecimiento se ralentiza pero sigue siendo positivo (según la medición de la encuesta GDPNow de la Fed de Atlanta) y este es el entorno que esperamos en 2024.

Las acciones de calidad también han registrado una rentabilidad superior históricamente en las últimas fases del ciclo económico, incluidos los periodos de contracción económica, lo cual debería proteger a las carteras si la economía se desacelera más de lo que prevemos. El sesgo hacia la calidad se alinea asimismo con nuestra preferencia por las empresas tecnológicas estadounidenses, que deberían de situarse entre las principales beneficiarias de la demanda tanto de hardware como de software relacionados con la IA.

Las acciones de calidad suelen tener valoraciones más altas que el índice general, pero pensamos que en 2024 merecerá la pena pagar por la calidad. Los inversores pueden encontrar acciones de calidad dentro del sector tecnológico de EE.UU., valores cíclicos de alta calidad y con ingresos de calidad estables en Europa y nombres selectos en Asia.

Centrarse en la sostenibilidad en renta fija y variable

Centrarse en la sostenibilidad en renta fija y variable

Los inversores pueden colocar capital en renta fija y variable a la vez que se alinean con objetivos de sostenibilidad.

Los bonos de bancos multilaterales de desarrollo (BMD), que canalizan capital hacia proyectos de desarrollo con objetivos medioambientales y sociales, tienen una calificación de AAA y ofrecen rentabilidades ligeramente más altas que la deuda pública de referencia.

Los bonos sostenibles —que comprenden los bonos verdes, sociales, de sostenibilidad y ligados a la sostenibilidad— brindan rendimientos comparables con los que por lo demás son bonos tradicionales idénticos, a la vez que presentan transparencia sobre los proyectos financiados con el capital obtenido de ellos.

Las estrategias de «líderes en ESG» dentro de la renta variable y los bonos se centran en empresas con los indicadores más altos en criterios medioambientales, sociales y de gobierno corporativo. Algunos estudios empíricos apuntan a un vínculo entre una mejor gestión de la sostenibilidad de una empresa y su rendimiento financiero. Además, las carteras de líderes en ESG se correlacionan fuertemente con factores «de calidad» y suelen presentar primas de valoración tanto en acciones como en bonos.

More investment ideas

Otros capítulos

Otros capítulos

Este informe lo han elaborado UBS AG, UBS AG London Branch, UBS Switzerland AG, UBS Financial Services Inc. (UBS FS), UBS AG Singapore Branch, UBS AG Hong Kong Branch y UBS SuMi TRUST Wealth Management Co., Ltd..