Siamo personalmente al vostro fianco

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

![]()

header.search.error

Investire denaro: obbligazioni

Le obbligazioni sono soggette a oscillazioni dei corsi nel corso della durata. Scoprite di più sugli effetti dell’andamento dei tassi d’interesse, sull’importanza della duration e sull’orientamento strategico dei portafogli obbligazionari.

Contenuto:

Chi riceve un prestito deve pagarne gli interessi. Mentre chi investe riceve in cambio gli interessi. Il tasso di interesse di un’obbligazione dipende dal tasso di mercato e dalla solvibilità dell’emittente. Scoprite qui come il tasso di interesse influenza il rendimento delle obbligazioni, anche dette «bond».

Nell’emissione di obbligazioni, oltre al rischio dell’emittente, l’emittente di titoli considera anche il tasso d’interesse attuale come indicatore degli interessi da pagare. Nel caso di obbligazioni standard, questo tasso d’interesse rimane fissato per l’intera durata.

Ciò significa che se i tassi d’interesse aumentano, le obbligazioni in essere perdono valore, in quanto le obbligazioni di nuova emissione vengono remunerate maggiormente. Ma questo vuole dire anche che, in caso di calo dei tassi d’interesse, i corsi delle obbligazioni aumentano. Le obbligazioni a lungo termine sono più vulnerabili alle variazioni dei tassi d’interesse, in quanto il periodo di tempo fino al rimborso del capitale è più lungo.

Le obbligazioni vengono rimborsate al valore nominale al termine della durata, tranne in caso di fallimento. Ciò significa che per gli investitori è irrilevante se il corso di un’obbligazione cambia prima della scadenza, a condizione che venga detenuta fino alla scadenza.

Le obbligazioni sono un investimento strutturato in modo molto semplice: già al momento dell’acquisto l’investitore sa a quanto ammonterà il tasso d’interesse e quando l’obbligazione verrà rimborsata dal debitore. Se un investimento a reddito fisso viene mantenuto dall’emissione fino al rimborso, l’investitore riceve l’intero prezzo d’acquisto.

Nel corso della durata il valore dell’obbligazione può cambiare. Questo avviene, ad esempio, se il livello generale dei tassi d’interesse aumenta o diminuisce. Il valore dell’obbligazione si ripercuote in modo inversamente proporzionale: se i tassi d’interesse aumentano, il corso dell’obbligazione diminuisce e se i tassi d’interesse diminuiscono, il corso aumenta.

Per ridurre il rischio di possibili perdite sul cambio, si raccomanda una diversificazione dei titoli su diverse durate. Anche in caso di un portafoglio composto da diverse obbligazioni si può rilevare la sensibilità ai tassi d’interesse con l’aiuto della duration.

Investite con UBS e scegliete quali decisioni volete prendere in autonomia e quando invece preferite rivolgervi a noi. Vi aspettiamo.

Durata | Durata | Duration | Duration |

|---|---|---|---|

Durata |

| Duration |

|

La duration esprime in che misura le obbligazioni reagiscono alle variazioni dei tassi d’interesse di mercato. In linea di principio, più breve è la duration di un’obbligazione, inferiore sarà la volatilità. Se, ad esempio, i tassi d’interesse aumentano dell’1 percento, un’obbligazione con una duration di un anno perderebbe l’1 percento di valore. Nel caso di un’obbligazione con duration di dieci anni, invece, si registrerebbe una perdita del 10 percento Invece, se i tassi d’interesse si riducono dell’1 percento le obbligazioni con duration più lunga acquisiscono più valore di quelle con duration più breve. Quanto più lungo è il periodo di immobilizzazione del capitale, tanto più accentuata è la reazione del corso di un’obbligazione alla variazione dei tassi d’interesse.

L’andamento atteso dei tassi d’interesse determina la strategia d’investimento delle obbligazioni

La struttura dei tassi può variare nel tempo. L’investitrice e l’investitore seguono una strategia diversa a seconda delle aspettative sull’evoluzione del tasso d’interesse. L’obiettivo è ridurre le perdite in caso di andamento indesiderato dei tassi, ma anche massimizzare i profitti quando l’evoluzione è favorevole.

In generale le strategie si distinguono tra quelle basate sui valori patrimoniali e quelle che contemplano anche passività (p. es. di casse pensioni o assicurazioni). Queste ultime intendono in primis armonizzare i rischi sui tassi d’interesse degli attivi e dei passivi, al fine di proteggere il bilancio da possibili oscillazioni dei tassi. Si parla anche di immunizzazione dei tassi.

Quale sia la strategia d’investimento giusta dipende dagli obiettivi finanziari, dalla propensione al rischio e dall’orizzonte d’investimento dell’investitrice o dell’investitore. Devono essere considerate anche le aspettative sui tassi d’interesse. Il costante monitoraggio della strategia scelta contribuisce a ottimizzare i rendimenti.

Sussistono tre possibilità per investire in obbligazioni: strategia Ladder, strategia Barbell e strategia Bullet.

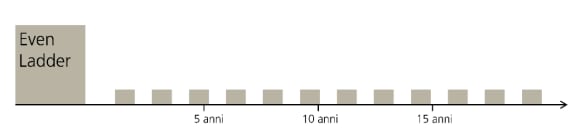

Even Ladder: distribuzione omogenea

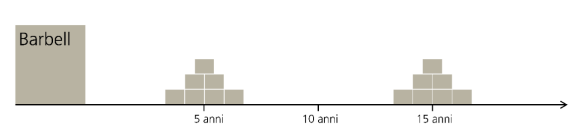

Barbell: tutti i segmenti tranne uno

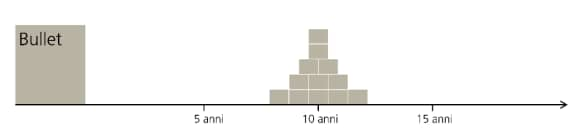

Bullet: concentrazione su un segmento

Al fine di ottimizzare il rendimento delle obbligazioni è necessario adeguare la strategia d’investimento all’andamento dei tassi, per tutelarsi così dalle perdite in caso di un loro aumento. La «duration» indica in che misura le obbligazioni reagiscono alle variazioni del tasso di mercato.

Per le investitrici e gli investitori è inoltre importante la struttura dei tassi, che riflette il rendimento di obbligazioni dello stesso tipo per diverse durate residue. Le investitrici e gli investitori possono dedurne quale rendimento conseguirà un’obbligazione in funzione della durata residua.

Non da ultimo, come per altri investimenti, è consigliabile diversificare l’acquisto di obbligazioni e considerare diversi emittenti, scadenze e duration.

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

Disclaimer