A vostra disposizione

Fissate un appuntamento per una consulenza non vincolante o telefonateci direttamente in caso di domande.

I debiti vanno estinti, ma ammortare completamente un’ipoteca è raramente la soluzione migliore. Ecco cosa c’è da sapere.

Contenuto:

Chi acquista una proprietà abitativa di solito accende un’ipoteca e quindi contrae un debito che spesso viene rimborsato ratealmente. In gergo tecnico, questa operazione si chiama ammortamento. L’obbligo di ammortamento dell’ipoteca sussiste solo per la cosiddetta seconda ipoteca.

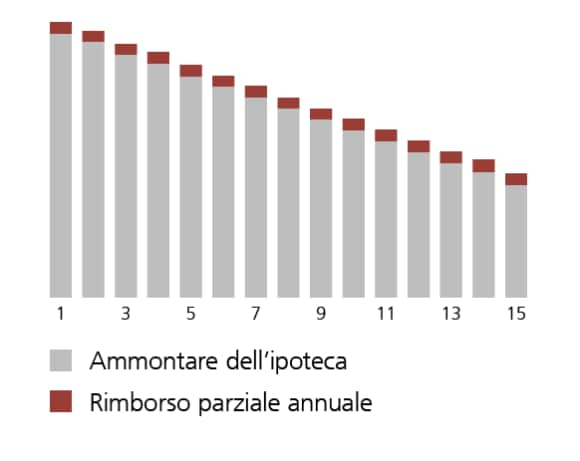

Un’ipoteca può essere ammortizzata in due modi: direttamente o indirettamente. Con l’ammortamento diretto, il debito viene ridotto regolarmente – di solito ogni tre mesi – di un importo fisso. In questo modo si riduce l’ammontare del debito e l’onere degli interessi.

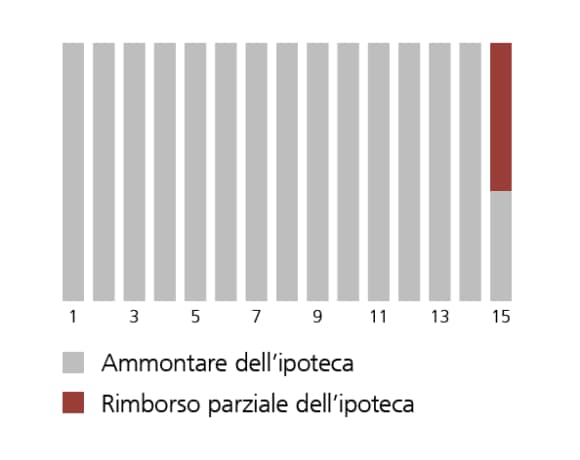

In caso di ammortamento indiretto, il debito rimane in essere. La proprietaria o il proprietario di casa versa l’importo dell’ammortamento, ad esempio, nel pilastro 3a, che viene dato in garanzia alla banca. Al più tardi al momento del pensionamento, il capitale viene liquidato e l’ipoteca viene rimborsata per l’ammontare di tale somma.

L’ammortamento non deve essere confuso con il pagamento degli interessi, che devono essere pagati in aggiunta.

Quando acquistate un immobile, dovete contribuire con un capitale proprio pari ad almeno il 20% del valore dell’immobile. Il finanziamento della banca ammonta a un massimo dell’80% ed è suddiviso in due ipoteche.

A differenza della prima ipoteca, per la seconda ipoteca vige un obbligo di ammortamento: va ammortizzata entro 15 anni o entro il raggiungimento dell’età pensionabile, a seconda di quale dei due eventi si verifichi per primo.

La prima ipoteca deve essere ammortizzata?

No, la legge non prevede l’ammortamento della prima ipoteca. In linea di principio, è possibile lasciarla in essere per tutto il tempo che si desidera. La questione è tuttavia se il rimborso della prima ipoteca è conveniente o meno per voi. La risposta dipende dalle circostanze personali.

Considerate le seguenti domande.

Per fare la scelta giusta per voi, potete contattare un’esperta o un esperto di UBS.

Con l’ammortamento diretto, il debito viene regolarmente ridotto direttamente di un importo fisso, di solito su base trimestrale. In questo modo si riduce l’importo del debito e quindi anche l’onere degli interessi.

Gli interessi ipotecari possono essere detratti dalle imposte. Se la vostra ipoteca diminuisce grazie alle regolari tranche di ammortamento, pagherete meno interessi, ma potrete anche detrarre meno tasse.

Come si calcola l’ammortamento diretto dell’ipoteca?

La tranche di ammortamento di un’ipoteca è facile da calcolare: per ottenere la tranche annuale, è sufficiente dividere l’importo della seconda ipoteca per 15 anni. Se l’ammortamento avviene su base trimestrale, la tranche annuale va nuovamente divisa per quattro.

In cifre concrete, se la seconda ipoteca ammonta a circa 150 000 franchi, si deve eseguire un rimborso di 10 000 franchi all’anno per un periodo di 15 anni, ovvero 2500 franchi a trimestre.

Quanto costa la mia ipoteca?

Con il calcolatore ipoteche scoprirà in modo semplice e veloce se può permettersi l’immobile desiderato.

Con l’ammortamento indiretto, lo stesso importo viene rimborsato su base trimestrale o annuale, ma le tranche non vengono pagate direttamente alla banca, bensì vengono versate in una soluzione di previdenza che voi avete costituito in garanzia alla banca.

L’ammortamento indiretto avviene solitamente attraverso il pilastro 3a. Con l’ammortamento indiretto, accumulate un patrimonio previdenziale e risparmiate anche sulle imposte, poiché i contributi previdenziali possono essere indicati come detrazioni nella dichiarazione fiscale. Il capitale viene liquidato al più tardi al momento del pensionamento. L’ipoteca viene poi ridotta, se necessario, con i fondi previdenziali.

Ammortamento diretto e indiretto

Ammortamento diretto e indiretto a confronto

L’ammortamento indiretto è spesso finanziariamente più vantaggioso di quello diretto. Se questo vale anche per voi, dipende dagli interessi e dalla vostra situazione fiscale personale.

L’esempio di calcolo mostra le differenze tra ammortamento diretto e indiretto.

Costi | Costi | Ammortamento diretto | Ammortamento diretto | Ammortamento indiretto | Ammortamento indiretto |

|---|---|---|---|---|---|

Costi | Importo ammortizzato | Ammortamento diretto | 200 000 | Ammortamento indiretto | 200 000 |

Costi | Interessi ipotecari | Ammortamento diretto | 48 000 | Ammortamento indiretto | 96 000 |

Costi | Risparmio fiscale grazie alla deduzione degli interessi debitori | Ammortamento diretto | –15 900 | Ammortamento indiretto | –31 700 |

Costi | Accrediti interessi pilastro 3a | Ammortamento diretto |

| Ammortamento indiretto | –700 |

Costi | Risparmio fiscale grazie alla deduzione degli interessi debitori sui contributi del pilastro 3a | Ammortamento diretto |

| Ammortamento indiretto | –66 000 |

Costi | Imposta sul pagamento del capitale del pilastro 3a | Ammortamento diretto |

| Ammortamento indiretto | 12 000 |

Costi | Totale costi | Ammortamento diretto | 232 100 | Ammortamento indiretto | 209 600 |

Costi | Vantaggio dell’ammortamento indiretto | Ammortamento diretto |

| Ammortamento indiretto | 22 500 |

Pro e contro: ammortizzare o meno la prima ipoteca?

Non esiste una risposta universalmente valida per stabilire se convenga ammortizzare la prima ipoteca. Per facilitarvi la decisione, abbiamo riassunto i pro e i contro.

Pro

Contro

Nel complesso, l’ammortamento di un’ipoteca può essere considerato una strategia a lungo termine per raggiungere la libertà finanziaria. Con l’estinzione del debito non solo si trasforma l’immobile in un bene proprio, ma si riduce anche l’addebito degli interessi.

Se state pensando di ammortizzare la vostra ipoteca, dovete valutare attentamente se l’ammortamento diretto o indiretto è un’opzione che fa per voi. In generale, è sufficiente rimborsare completamente la seconda ipoteca. L’ammortamento indiretto avviene attraverso il pilastro 3a della previdenza per la vecchiaia. Nella maggior parte dei casi, questa opzione è più vantaggiosa grazie al risparmio fiscale.

Dovreste inoltre rivolgervi a un’esperta o a un esperto UBS 10-15 anni prima del pensionamento per capire quale sia la soluzione più adatta a voi. Saremo lieti di consigliarvi e di aiutarvi a calcolare l’ammortamento della vostra ipoteca.

Fissate un appuntamento per una consulenza non vincolante o telefonateci direttamente in caso di domande.

Disclaimer