Siamo personalmente al vostro fianco

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

![]()

header.search.error

L’ABC del finanziamento dell’abitazione di proprietà

Quali regole di finanziamento sono importanti? Cosa fare per determinare il valore del vostro immobile? Qual è l’ipoteca giusta? Scoprite tutto nell’ABC del finanziamento.

Contenuto:

Per molte persone l’acquisto di un’abitazione di proprietà è un sogno che si realizza. Tuttavia, questo passo comporta anche sfide e incertezze finanziarie. In questo articolo scoprirete come garantire la sostenibilità di un’ipoteca, pianificare efficacemente le ristrutturazioni e tenere conto degli aspetti fiscali. I nostri consigli vi aiuteranno a rendere il più agevole possibile il percorso verso la vostra abitazione di proprietà.

L’acquisizione delle proprie quattro mura è un investimento significativo e spesso il più importante nella vita di molte persone. Fino all’80 percento del valore dell’immobile può essere finanziato attraverso un’ipoteca. La prima ipoteca copre fino a due terzi del valore dell’immobile e non deve essere ammortizzata. L’importo restante è coperto da una seconda ipoteca, che deve essere ammortizzata entro un massimo di 15 anni.

Il restante 20 percento deve essere coperto da capitale proprio. Tuttavia, una parte di questi potrebbe provenire dal patrimonio previdenziale del secondo e terzo pilastro.

Un immobile rappresenta un investimento a lungo termine e richiede pertanto un’ipoteca sostenibile nel lungo periodo. Per garantire la fattibilità di questo investimento anche in caso di aumento dei tassi d’interesse, per il calcolo della sostenibilità si ricorre a un tasso d’interesse figurativo del 5 percento annuo. Si tratta di un livello ben superiore a quello attuale (aggiornato a maggio 2024).

Il calcolo della sostenibilità tiene conto anche dell’ammortamento e ipotizza l’1 percento del valore dell’immobile per i costi di manutenzione e accessori. Complessivamente, nel calcolo i costi dell’immobile non dovrebbero superare il 33 percento del reddito lordo.

Come valutare correttamente il vostro immobile

Il prezzo di un immobile dipende dalla domanda e dall’offerta. A seconda del ciclo economico e dell’andamento dei tassi d’interesse, il mercato immobiliare può attraversare lunghe fasi di aumento o diminuzione dei prezzi. Vale quindi la pena osservare attentamente il mercato e conoscere le peculiarità di una determinata località.

Ristrutturare rispettando il clima conviene

Calcolate gratuitamente e in pochi passaggi il fabbisogno energetico stimato, e individuate i punti da ristrutturare e le emissioni di CO2 del vostro immobile.

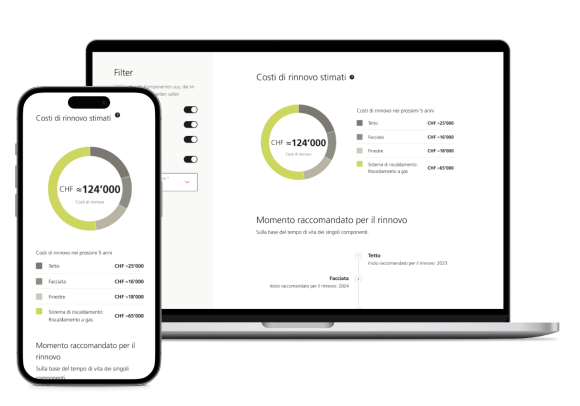

Pianificare con lungimiranza ristrutturazioni e conversioni

Tutti gli immobili sono soggetti a un certo deprezzamento dovuto all’età: i materiali e i componenti sono esposti agli effetti degli agenti atmosferici e devono essere riparati o sostituiti nel tempo.

Una manutenzione regolare dell’edificio e una strategia di ristrutturazione ben ponderata sono importanti per conservare il valore a lungo termine. Tenete inoltre presente che alcune caratteristiche, componenti o colori potrebbero non soddisfare più i requisiti con il passare degli anni. Inoltre, i requisiti di isolamento termico e di efficienza energetica sono aumentati considerevolmente.

Raccomandiamo di scegliere un mix di durate e prodotti diversi per distribuire meglio i possibili rischi, come il rischio di variazioni dei tassi d’interesse ipotecari. Scaglionando le durate, evitate di dover riprogrammare l’intero finanziamento in un contesto di tassi d’interesse sfavorevoli.

Le ipoteche fisse permettono di assicurarsi un tasso d’interesse fisso per una durata da 2 a 10 anni. Questo vi protegge dall’aumento dei tassi d’interesse, ma al contempo vi impedisce di beneficiare di un eventuale calo.

Attenzione agli aspetti fiscali

Con l’acquisto di un’abitazione di proprietà, incorrete in imposte e tasse. Inoltre, gli aumenti di valore, le ristrutturazioni, le successioni, le donazioni e le vendite sono pertinenti sul piano fiscale: è consigliabile chiarirne tempestivamente le conseguenze fiscali. Soprattutto perché le imposte variano molto da cantone a cantone.

Se vivete in un’abitazione di proprietà, ad esempio, il valore locativo figurativo è soggetto all’imposta sul reddito, che rappresenta almeno il 60 percento della locazione standard di mercato. D’altro canto, gli interessi ipotecari e gli investimenti per la conservazione del valore possono essere dedotti dal reddito imponibile. Si raccomanda in ogni caso un’attenta pianificazione finanziaria e fiscale.

Il cambiamento di sistema nell’imposizione della proprietà abitativa è stato approvato nella votazione popolare del 28 settembre 2025. Il valore locativo per le abitazioni principali e secondarie sarà abolito, la deduzione degli interessi passivi privati sarà fortemente limitata e la deduzione dei costi di manutenzione soppressa. I cantoni avranno ora la possibilità di introdurre un’imposta reale cantonale sulle seconde abitazioni ad uso proprio. La data esatta di entrata in vigore non è ancora nota. Fino ad allora valgono le norme sulle deduzioni fiscali descritte nell’articolo.

Proteggere la famiglia e il o la partner

La previdenza e la protezione finanziaria per la famiglia sono fondamentali per che possiede un’abitazione, soprattutto in caso di eventi imprevisti come infortuni, incapacità al guadagno, invalidità o decesso, in particolare se il reddito familiare è generato principalmente da una sola persona.

Nonostante la copertura contro le conseguenze di un infortunio, in caso di incapacità al guadagno dovuta a malattia può crearsi un divario finanziario maggiore. La malattia o il decesso possono mettere a rischio la sostenibilità dell’ipoteca e, nel peggiore dei casi, costringere a vendere l’abitazione di proprietà.

Può quindi essere sensato assicurarsi almeno parzialmente contro rischi come il decesso o l’incapacità al guadagno con una polizza di rischio, ad esempio per la seconda ipoteca. In collaborazione con la Zurich Compagnia di Assicurazioni SA, UBS offre soluzioni personalizzate. Il vostro o la vostra consulente sarà lieto/a di informarvi sulle varie soluzioni assicurative.

Come posso tutelare la mia famiglia?

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

Disclaimer