Siamo personalmente al vostro fianco

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

![]()

header.search.error

Abitazione di proprietà

Chi ha un’abitazione di proprietà e liquidità può utilizzare il denaro in modo più redditizio rispetto all’ammortamento dell’ipoteca, ad esempio costituendo il proprio patrimonio.

Contenuto

Un’abitazione di proprietà può rappresentare sia un rischio sia un’opportunità per la costituzione del patrimonio personale. Da una parte, l’immobile vincola un capitale elevato, rappresentando, per questo, il cosiddetto rischio di concentrazione per lo sviluppo del patrimonio. Dall’altra, insieme a un’ipoteca, può diventare un potente strumento per accumulare patrimonio aggiuntivo.

Spesso, chi abita in una casa di proprietà tende, nel corso degli anni, ad accumulare riserve di liquidità considerevoli, nonostante il debito ipotecario. Prima del 2022, questo era possibile grazie ai bassi costi di utilizzo delle abitazioni di proprietà. Se un’ipoteca deve essere rinnovata, ci si chiede se sia opportuno utilizzare le riserve di liquidità accumulate per l’ammortamento. In quel caso, sarebbero anche vincolate all’immobile come capitale proprio, cosa che aumenta il rischio di concentrazione.

Un’alternativa è rinunciare all’ammortamento volontario. Se prorogate l’ipoteca, potete investire i vostri fondi liquidi in modi più redditizi. Se il vostro tasso di anticipo è basso, potete anche considerare di aumentare l’ipoteca. Considerazioni: se il ricavo atteso dagli investimenti è maggiore dei costi ipotecari, l’investimento è stato redditizio.

La strategia di sfruttare in questo modo le ipoteche per costituire il patrimonio è diventata ancora più vantaggiosa nel 2024, in quanto gli interessi ipotecari sono diminuitivi in maniera significativa. E inoltre, è poco probabile che nei prossimi anni si verifichino cali nominali di valore delle abitazioni di proprietà a causa della scarsità di alloggi sul mercato.

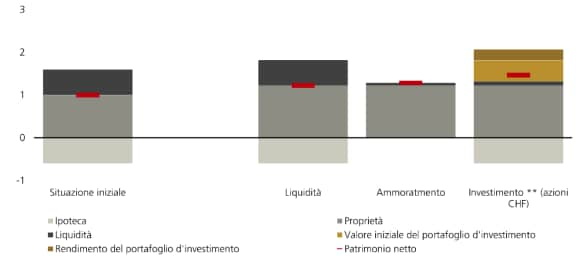

Quanto potrebbe convenirvi sfruttare la strategia di costituire un patrimonio a lungo termine tramite ipoteca? Il seguente esempio vi aiuterà a capirlo: un’abitazione di proprietà ha un valore di 1 milione di franchi. L’ipoteca ammonta al 60 percento del valore dell’immobile e, per semplificare, i fondi liquidi dovrebbero ammontare a 600 000 franchi. Supponiamo che il valore dell’abitazione aumenti a lungo termine di circa il 2 percento all’anno e quello di un portafoglio azionario svizzero diversificato aumenti secondo le attuali aspettative di mercato.

Il nucleo familiare di questo esempio ha, per farla breve, tre strategie tra cui scegliere per utilizzare i mezzi liberi: liquidità, rimborsare l’ipoteca o investire le riserve di liquidità.

Strategia | Detenere la liquidità | Ammortizzare l’ipoteca | Investire il denaro | ||||

| La combinazione di contanti e ipoteca è la meno redditizia sul lungo termine. Gli interessi ipotecari riducono l’effetto dell’aumento di valore. Il rendimento totale annuo atteso corrisponde all’aumento del valore dell’immobile meno i costi ipotecari. | L’ammortamento dell’ipoteca riduce l’onere degli interessi. Il rendimento totale atteso corrisponde all’incremento del valore dell’immobile. | Se i possibili rendimenti dell’investimento sono nettamente superiori ai pagamenti degli interessi, si ottiene il massimo rendimento totale atteso. | ||||

Rendimento totale annuo | 1,4 percento | 2 percento | 3,8 percento |

La strategia di investimento non è un’opzione a breve termine, ma punta a rendimenti a lungo termine. Dopo dieci anni, la differenza di rendimento sarebbe significativa: il nucleo familiare preso in considerazione nell’esempio avrebbe aumentato il proprio patrimonio di circa 250 000 franchi investendo i fondi liquidi.

Consulenza competente e adatta alla vostra situazione

Prenotate una consulenza gratuita e un’offerta individuale, su richiesta anche con decisione di credito entro 48 ore.

I guadagni a lungo termine sono necessari per il successo della strategia di investimento. Con quali investimenti proprietari e proprietarie possono ottenere tali guadagni? Nell’esempio, i fondi liquidi sono confluiti in un modello di portafoglio diversificato ed equilibrato con azioni svizzere. Con un portafoglio azionario diversificato in franchi, si prevede un rendimento annuo a lungo termine del 6-7%. Un’elevata quota azionaria può essere conveniente soprattutto per proprietarie e proprietari di età inferiore a 50 anni, poiché hanno un orizzonte d’investimento relativamente lungo.

Dato che però la volatilità del patrimonio investito aumenta con la quota azionaria, può convenire utilizzare parte dei fondi liquidi per investimenti di capitali a minor rischio. Se ad esempio si investe metà del capitale in obbligazioni svizzere e azioni, il rendimento a lungo termine atteso ammonta a circa il 4 percento all’anno. Anche in questo caso, il rendimento medio previsto sarebbe significativamente superiore al tasso ipotecario medio dell’1,7 percento (autunno 2024).

Prima di scegliere questa strategia di investimento, dovreste essere a conoscenza dei possibili rischi ad essa associati. Il rischio maggiore sono i tassi di interesse in forte aumento e, di conseguenza, i costi ipotecari. Questo non grava solo sul budget domestico, ma può anche ridurre il valore dell’abitazione e del portafoglio di investimento. Nell’esempio precedente, un aumento dei tassi ipotecari al 3 percento, un debole sviluppo del mercato azionario e la mancata crescita del valore dell’immobile in dieci anni porterebbero un rendimento complessivo dello 0 percento. Acquirenti e investitori con un basso profilo di rischio scelgono quindi tendenzialmente finanziamenti più bassi a condizioni fisse. Infine, per le ipoteche può essere anche utile uno scaglionamento della durata. Così, si riduce il rischio di rifinanziare l’intera ipoteca in periodi inopportuni.

I requisiti normativi hanno anche lo scopo di proteggere da una combinazione eccessivamente rischiosa di debiti immobiliari elevati e investimenti in borsa. Per questo, le autorità di autoregolamentazione dell’Associazione svizzera dei banchieri (ASB) prevedono che i debiti ipotecari per le abitazioni di proprietà debbano essere ridotti, entro 15 anni, a due terzi del valore d’anticipo. Inoltre, secondo il calcolo della sostenibilità, i costi teorici dell’ipoteca non devono superare un terzo del reddito. In questo modo, l’importo massimo del prestito è limitato.

Un tasso di anticipo costante e moderato è attraente dal punto di vista finanziario per molti proprietari e proprietarie di un’abitazione e libera fondi per investimenti redditizi. Se l’investimento è positivo, si può godere di un aumento del patrimonio, anche dopo aver dedotto tutti i costi.

Eventuali imposte non cambiano questa situazione. I proprietari e le proprietarie di case sono tenuti a pagare le imposte sul valore locativo figurativo, ma possono, d’altro canto, detrarre gli interessi ipotecari. Dato che l’imposta sul valore locativo viene comunque applicata, questa non dovrebbe costituire un criterio su come utilizzare i fondi liquidi. Se si rimane passivi e non si investono i fondi liberi, si rinuncia a possibili aumenti di valore.

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

Disclaimer