Siamo personalmente al vostro fianco

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

![]()

header.search.error

Finanziamento

Qual è l’ipoteca giusta per la vostra casa di vacanza o il vostro immobile a reddito in Svizzera? A cosa bisogna prestare attenzione quando si richiede un finanziamento? Ecco qualche dettaglio in più.

Contenuto:

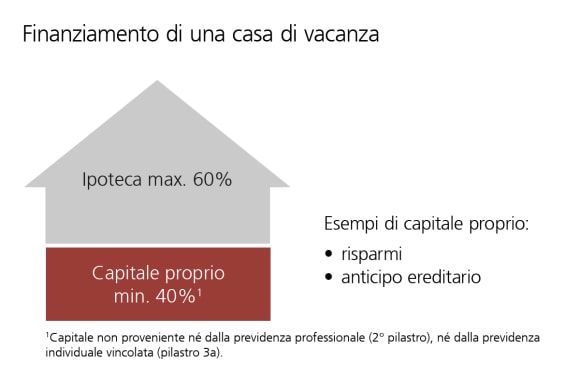

Anche le case di vacanza e gli immobili a reddito in Svizzera si possono finanziare con un’ipoteca, ma si applicano regole diverse rispetto al finanziamento di abitazioni a uso proprio. Ad esempio, le e gli acquirenti devono fornire un livello di capitale proprio più elevato e non possono attingere ai fondi di previdenza.

Le direttive per il finanziamento di una casa di vacanza sono diverse da quelle per l’abitazione principale: è necessaria una quota di capitale proprio decisamente più alta, di norma almeno il 40%. Il valore d’anticipo inferiore è giustificato con un maggiore pericolo di insolvenza per la banca. In caso di difficoltà finanziarie, le case di vacanza sono le prime a essere vendute, spesso a un prezzo inferiore a quello di acquisto.

Inoltre, a differenza di quanto avviene per le abitazioni a uso proprio, per le case di vacanza non potete utilizzare il capitale della previdenza professionale (2° pilastro) e della previdenza vincolata (pilastro 3a): ciò rende più difficile il finanziamento. Nel calcolo sulla sostenibilità, all’importo del finanziamento viene applicato un tasso d’interesse calcolatorio del 5% annuo come per la casa di proprietà in cui si abita. Questo dovrebbe garantire che il finanziamento poggi su una base solida qualora gli interessi dovessero spiccare il volo. A questo si aggiungono gli ammortamenti annui e le spese di manutenzione e accessorie.

Le case di vacanza non sempre piacciono ai proprietari per tutta la vita. In ogni caso, vengono rivendute più rapidamente rispetto alle abitazioni di proprietà. L’ideale sarebbe pianificare in anticipo la durata dell’utilizzo della casa di vacanza, il che consente di stabilire le durate dell’ipoteca. Se si vende prima del termine concordato, si può incorrere in costi e spese aggiuntive.

Di regola il finanziamento ideale si ottiene combinando ipoteche con durate diverse che siano adatte alla vostra situazione finanziaria, all’immobile e ai vostri obiettivi.

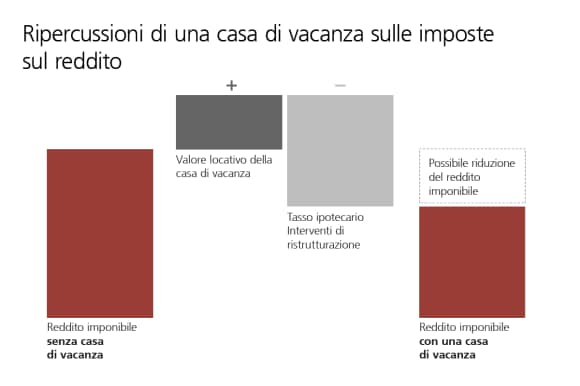

L’immobile di vacanza incide sull’imposta sul reddito. Spesso non si trova nel Cantone di residenza, il che obbliga a compilare due dichiarazioni fiscali: una per il luogo di residenza e una per il luogo in cui si trova la casa di vacanza. Se possedete una casa di vacanza, l’amministrazione delle contribuzioni aggiunge al vostro reddito il cosiddetto valore locativo. Il valore locativo è imponibile nel Cantone in cui si trova l’immobile in questione. Se avete affittato la vostra casa di vacanza, il valore locativo sarà sostituito dal reddito da locazione. Per contro, gli interessi ipotecari e le spese di manutenzione sono deducibili. Se questi costi sono superiori al valore locativo o al reddito da locazione, il reddito imponibile viene ridotto.

Sia l’acquisto sia la vendita di una casa di vacanza implica il pagamento di imposte e commissioni:

Calcoliamo insieme a voi in un colloquio di consulenza il valore d’anticipo, la sostenibilità e l’ammortamento ottimali per l’immobile che desiderate. Grazie a una pianificazione completa, troveremo assieme il giusto equilibrio tra i vostri desideri, la vostra situazione finanziaria e l’attuale contesto dei tassi d’interesse.

I prezzi delle case di vacanza risultano spesso più volatili di quelli degli immobili residenziali e sono soggetti a forti oscillazioni di valore, soprattutto nelle regioni turistiche. Quando l’economia è debole, di solito i prezzi delle case nelle destinazioni di tendenza calano bruscamente.

Il cambiamento di sistema nell’imposizione della proprietà abitativa è stato approvato nella votazione popolare del 28 settembre 2025. Il valore locativo per le abitazioni principali e secondarie sarà abolito, la deduzione degli interessi passivi privati sarà fortemente limitata e la deduzione dei costi di manutenzione soppressa. I cantoni avranno ora la possibilità di introdurre un’imposta reale cantonale sulle seconde abitazioni ad uso proprio. La data esatta di entrata in vigore non è ancora nota. Fino ad allora valgono le norme sulle deduzioni fiscali descritte nell’articolo.

In un referendum del 2012, le svizzere e gli svizzeri hanno votato a favore dell’iniziativa sulle seconde case. Da allora, un massimo del 20% delle proprietà residenziali in un Comune può essere costituito da seconde case. Pertanto, in Comuni che superano tale quota non vengono più concesse licenze per le case secondarie.

Le condizioni di ammortamento per le ipoteche sulle case di vacanza sono più rigide rispetto al finanziamento di un’abitazione a uso proprio. Nel caso delle case di vacanza, ogni anno deve essere ammortizzato almeno l’1% dell’importo dell’ipoteca e l’1% del valore dell’immobile stimato per le spese di manutenzione e accessorie. In caso di acquisto di case di vacanza, gli istituti che concedono l’ipoteca spesso si aspettano che le e i clienti rimborsino gran parte dell’importo entro dieci anni o al momento del pensionamento: per le abitazioni a uso proprio, invece, deve essere ammortizzata solo la seconda ipoteca, che rappresenta circa il 33-34% del valore di mercato.

Gli immobili che acquistate come investimento possono costituire una componente solida del vostro portafoglio. Vi offrono infatti le seguenti opportunità:

Tenete in considerazione le spese e gli altri fattori associati alla proprietà di un immobile a reddito, ossia:

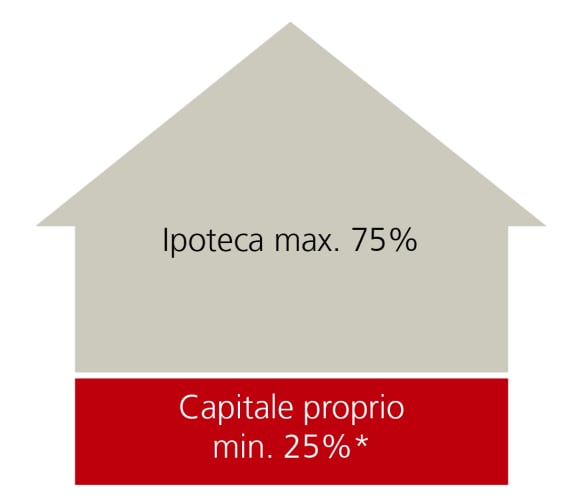

Per il finanziamento di un immobile a reddito si applicano regole diverse che per le abitazioni a uso proprio o le case di vacanza. La quota di capitale proprio (almeno il 25%) è più alta rispetto a quello di un’abitazione a uso proprio, ma più bassa rispetto a quello di una casa di vacanza.

Inoltre, non si possono utilizzare i fondi di previdenza del 2o pilastro e del pilastro 3a per finanziare un immobile a reddito. Un’eccezione è possibile se si abita personalmente in una parte dell’immobile.

L’ammortamento annuo è pari ad almeno l’1% dell’importo dell’ipoteca. L’ipoteca per l’immobile a reddito deve essere ammortizzata per almeno due terzi del valore dell’immobile entro i primi dieci anni. Nel corso di una consulenza personale, verificheremo insieme la sostenibilità di un immobile a reddito.

Come si suddividono il capitale proprio e l’ipoteca?

Esempi di capitale proprio:

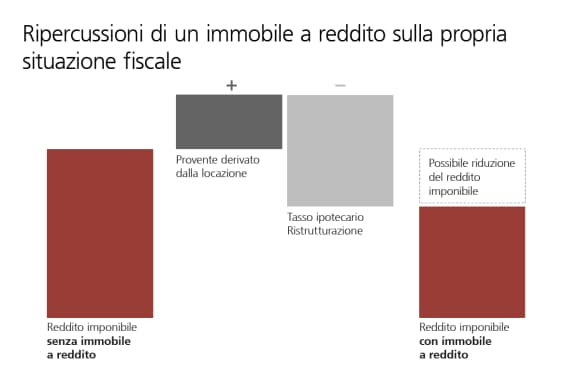

L’immobile a reddito può avere un impatto sulla vostra situazione reddituale e patrimoniale. L’amministrazione delle contribuzioni aggiunge il reddito da locazione dell’immobile a reddito al vostro reddito imponibile. Il reddito da locazione è imponibile nel Cantone dell’immobile a reddito. Per contro, gli interessi ipotecari e le spese di manutenzione sono deducibili. Se questi costi sono superiori al reddito da locazione, il reddito imponibile viene ridotto.

Pianificate con cura il vostro investimento in un immobile a reddito. Siamo al vostro fianco e vi offriamo quanto segue:

Il cambiamento di sistema nell’imposizione della proprietà abitativa è stato approvato nella votazione popolare del 28 settembre 2025. I proprietari che devono dichiarare i canoni di locazione e affitto derivanti dalla loro proprietà in locazione possono continuare a dedurre i relativi costi di manutenzione; tuttavia, la deduzione degli interessi passivi sarà in futuro "proporzionalmente restrittiva", cioè consentita solo nella misura della quota delle proprietà immobiliari locate o affittate. La data esatta di entrata in vigore non è ancora nota. Fino ad allora valgono le norme sulle deduzioni fiscali descritte nell’articolo.

Le case di vacanza e gli immobili a reddito hanno una cosa in comune: entrambi richiedono un elevato livello di capitale proprio. C’è però una netta differenza: mentre le considerazioni sul rendimento raramente giustificano l’acquisto di una casa di vacanza, esse rappresentano la motivazione principale per gli immobili a reddito. La decisione d’acquisto richiede un’analisi lucida delle proprie possibilità finanziarie e della propria situazione abitativa, oltre a una valutazione di pro e contro di un acquisto. Una volta che vi sarete fatti un’idea chiara, vi forniremo consulenza sulla pianificazione con offerte di finanziamento concrete.

Fissate un appuntamento per una consulenza non vincolante o chiamateci direttamente in caso di domande.

Disclaimer